Вывоз капитала из РФ – процесс перемещения капитала из России в другие страны. Производится физическими или юридическими лицами с целью выгодного вложения денег, надежной защиты от инфляции, экспроприации и высоких налогов. Бегство капитала – не регулируемый государством процесс, негативно влияет на общую финансовую стабильность и тормозит экономический рост.

- История вывоза капитала из РФ

- Причины вывоза капитала из РФ

- Пути вывоза капитала из РФ

- Последствия вывоза капитала из РФ

- Способы борьбы с вывозом капитала из РФ

- Вывоз капитала из России. Почему происходит? Как этого избежать? Вывоз капитала из России по годам

- Статистика вывоза капитала из России по годам

- Причины вывоза капитала из России

- Последствия вывоза капитала из России

- Регулирование вывоза капитала из России

- Вывоз капитала — это… Особенности, тенденции, сущность, причины и формы

- Почему это происходит?

- Суть миграции

- Условное деление рынка

- Формы вывода

- Классификация по цели вывоза

- Способы вывода капитала

- Как вывозится капитал из РФ?

- Бегство капитала: сущность, масштабы, меры противодействия

- 2.1. Масштабы вывоза капитала из России

- 2.2. Меры борьбы с вывозом капитала из России

- 🎦 Видео

История вывоза капитала из РФ

С начала 1994 года в России наблюдался стабильный отток капитала. Отметить можно только два успешных года – 2006 и 2007 года, когда баланс был положительным. Причина – снятие 1 июля 2006 года ограничений на движение капитала из страны.

Правительство добилось полной либерализации валютного регулирования. Но эффект был кратковременным. С началом кризиса 2008 года за границу различными способами было выведено более 130 миллиардов долларов.

Вывоз капитала активизировался в конце 2011 года и начале 2012, в период выборов президента и парламента.

Суммарный отток денег в 2011 году превысил отметку в 80, 5 миллиардов долларов. Из них около 43 миллиардов долларов – это возврат кредитных средств, а остальная часть – чистое бегство капитала из России.

Начиная с 2008 года, после завершения мирового кризиса, внешний долг РФ постоянно растет.

Одновременно с этим повышается ставка рефинансирования Центрального банка России, что только усугубляет ситуацию и приводит к снижению уровня ВВП почти на 8%.

Год за годом снижается общий приток чистых инвестиций из-за рубежа – разницы между введенным в РФ капиталом и ПИИ, вышедшими из РФ за границу.

На фоне постепенного снижения портфельных и прямых инвестиций увеличивается объем займов. Начиная с 2011 года, часть кредитов в общем доле финансовых вливаний достигла почти 90%. Одновременно с этим снижаются инвестиционные доходы, и увеличиваются расходы.

На фоне политической ситуации в мире и стране-соседке отток капитала из РФ существенно вырос в 2014 году, когда за год было выведено более 150 миллиардов долларов. Это в два раза больше, чем в 2013 году (около 60 миллиарда долларов).

Основной причиной столь резкого роста стали санкции, затронувшие сферу рефинансирования и закрыв доступ многим банкам к внешним рынкам.

Основная составляющая бегства капитала – потребность совершения выплат по внешнему долгу. За 2014 год должно быть выплачено более 180 миллиардов долларов.

Часть из этой суммы была покрыта экспортной прибылью и рефинансирована, но остаток оказался все равно большим (около 130 миллиардов долларов).

За первый квартал 2015 году ЦБ РФ зафиксировал отток капитала на уровне 32,6 миллиардов долларов. За аналогичный период 2014 года показатель был намного выше (47,7 миллиардов долларов).

Причины вывоза капитала из РФ

Отток капитала из России можно объяснить несколькими причинами:

1. Ошибками в формировании рыночного механизма. Собственник компании больше заинтересован в получении прибыли, а не судьбе своей компании.

2. Макроэкономической нестабильностью. Основная причина – неблагоприятная политическая среда, неуверенность в будущем, санкции, отсутствие четких прогнозов в отношении прибыли.

3. Неидеальной системой налогообложения, имеющей конфискационный и произвольный характер. Бизнесменам выгодней уклонятся от налогов и выводить деньги за границу.

4. Низкой надежностью банковской системы. Недоверие к банковскому сектору и неуверенность в защите личных интересов способствует выводу личного капитала в банковские системы других стран.

5. Слабой развитостью механизмов защиты права собственности в стране. Инвесторы боятся потерять свой бизнес, ведь из-за высокого уровня коррупции в доказать что-либо очень сложно. Еще сложнее вернуть собственный капитал в случае утери.

6. Возможностью приватизации, благодаря которой многие руководители получили шанс отчуждать имеющиеся активы и переводить капитал за границу.

7. Доступностью оффшорных зон, где надежно хранится банковская тайна, а уровень регулирования банковских операций и сделок с валютой минимален.

8. Ростом объемов работы МНК и ТНК, из-за чего развивается вненациональный рынок капитала. Появляется все больше механизмов, с помощью которых можно скрывать информацию о праве собственности и операции по движению капитала.

9. Отсутствием качественного регулирования законного экспорта капитала из РФ.

10. Высокие риски обесценивания активов.

Ускорение оттока капитала в последние два года вызвано внешним давлением на банковскую систему РФ, санкциями, политической нестабильностью в Украине и прочими факторами.

Пути вывоза капитала из РФ

На сегодняшний день придумано множество схем для вывода капитала из России. Все они условно делятся на три типа:

— легальные (совершаются в рамках законодательства страны);

— внелегальные. Вывод капитала с использованием специальных «каналов» вывода на границе;

— криминальные. В этом случае деньги выводятся с грубым нарушением законодательства РФ.

При этом большая часть схем работает и сегодня:

1. Мнимая сделка. По ГК РФ такие операции проводятся «для вида», они не предполагают дальнейших правовых последствий. Но сегодня механизм таких сделок применяется все чаще, ведь доказать факт намерения заключить именно мнимую сделку невозможно. Смысл прост.

Договор заключается с фирмой-нерезидентом на один или несколько видов услуг – экспорт с учетом предпоставок, импорт с предоплатой, заведомое понижение или повышение стоимости контрактных обязательств, повышение штрафов за невыполнение обязательств и так далее.

Пример. За рубеж перемещается дешевый китайский товар под известным брендом. Разница в стоимости остается за границей.

2. Оффшорные компании. Это не самостоятельный канал для вывода средств, как думают многие, а лишь посредники в выводе капитала. Именно через оффшорные компании совершаются описанные выше мнимые сделки. Причина – более низкие налоги в оффшорных зонах, где и «оседает» большая часть прибыли. При этом регистрация в них доступна, как никогда.

3. Разрешение от ЦБ России. В законе есть пункт, по которому резидент может получить право на осуществление операций с валютой. Для этого требуется предъявить в ЦБР или одно из его представительств полный пакет документов.

В бумагах должна поясняться обоснованность и целесообразность проведенной операции. Такая «лазейка» дала возможность импортерам и экспортерам проворачивать схемы по выводу денег из страны.

При этом делается все путем законных экспортно-импортных операций.

4. Слабый валютный контроль. Схема невозврата валютной прибыли активно применялась в 92-94-х годах прошлого века, еще до ввода валютного контроля.

Но и сегодня некоторые операции находятся вне сферы деятельности структуры. На территории РФ есть 15 таможенных режимов. Только 2 подпадают под валютный контроль.

В последние годы активно применяется конверсия и вывод средств за границу, которые имеют иностранные компании.

5. Предоставление займов за границу. Есть два варианта «обмана». Первый — отказ нерезидентов в возврате денег, предоставленных российскими банками или компаниями. Как правило, это один из видов мнимых сделок, когда выведенные за границу средства оказываются на банковском счету резидента. Второй – повышение процентных ставок по займу.

6. Использование финансовых инструментов. Вывод капитала из РФ все чаще происходит через ценные бумаги – векселя, облигации, американские депозитарные расписки и так далее.

Преимущество метода – возможность обхода существующих нормативов Центрального Банка РФ, оптимизация налогов. Недостаток – сложность манипуляций, которая требует определенных знаний финансового рынка.

В последнее время открылся еще один канал вывода капитала – посредством заработка на разнице стоимости акций.

7. Вывод средств наличными. Многие люди не задумываются над реализацией сложных схем – они вывозят средства наличными. При ввозе/вывозе сумму до 10 тысяч долларов можно даже не вносить в декларацию.

https://www.youtube.com/watch?v=kZI_j7oIGIY

По статистике только за 2012 год таким способом вывезено более десяти миллиардов долларов. Но сегодня этот показатель немного снизился. На этом фоне предлагается ограничить максимальную сумму на вывоз до 15 тысяч евро.

8. Прочие способы вывода капитала. Выше перечислены далеко не все способы вывоза валюты из РФ – их намного больше. Деньги могут выводиться в форме предметов искусства или старины, все чаще проводятся толлинговые операции.

Последствия вывоза капитала из РФ

Постоянное бегство капитала отражается на экономике России следующим образом:

— снижаются объемы зарубежной валюты в стране, уменьшается предложение и общая денежная масса. Рубли попадают на валютный рынок, переводятся в другие денежные единицы, вывозятся или же вообще не попадают в страну. Все чаще подмечаются случаи нелегального вывода активов и факты скрытия валютной выручки;

— падает объемы валюты, предлагаемой на ММВБ. Последствия – сужение «валютного поля», неустойчивость курса рубля. Снижается объем инвестиционных ресурсов, появляется спрос на займы из-за границы;

— уменьшается приток налогов в казну страны. При наличии государственного регулирования все сделки проходят процедуру регистрацию, налоги выплачиваются. Если капитал выводится «втемную», то прибыль обходит бюджет;

— повышается политическая нестабильность. Российские олигархи теряют доверие к государству, которое не способно защитить их активы. В дальнейшем доверие падает и у иностранных партнеров, увеличивается уровень оттока капитала. Получается своеобразный эффект «снежного кома»;

— страдает экономика России. Замедляется рост ВВП, растет инфляция, снижаются объемы производства.

— повышается социальная напряженность. Снижение качества жизни приводит к повышению социальной напряженности в стране. Усиливает недовольство и тот факт, что вывоз капитала из РФ совершается безнаказан и почти не контролируется государством.

Способы борьбы с вывозом капитала из РФ

Причин бегства капитала из страны множество, поэтому и защита от этого явления должна быть комплексной. Путей здесь несколько:

1. Наладить жесткое регулирование над всеми валютными операциями (часть этой работы уже сделана). С большей строгостью подходить к контролю резервирования средств. Особое внимание стоит уделять капиталу, который используют резиденты на фондовом рынке.

2. Продумать форму и структуру взаимоотношениями между банками в РФ и банками-нерезидентами в оффшорных зонах.

3. Пересмотреть стратегию инвестиций так, чтобы сформировать привлекательный инвестиционный климат в стране. Иностранные и отечественные компании должны быть в равных условиях. Добиться этого можно следующими путями:

— контролировать объемы капитала РФ за рубежом и регулировать эти потоки;

— стимулировать прямые инвестиции за границей, направленные на улучшение финансовой составляющей баланса страны. Для этого вводятся налоговые льготы, упрощается форма выдачи лицензий, страхуются прямые инвестиции из РФ и так далее;

— организовать работу российских компаний так, чтобы они стали более прозрачными для иностранных инвесторов. Для этого требуется вести отчетность и бухучет на основе международных стандартов;

— сделать акцент не на количество, а на качество получаемых инвестиций в экономику страны;

— создать специальные агентства, которые будут взаимодействовать с зарубежными инвесторами, и нести ответственность за свои действия.

4. Обеспечить права собственности и внести соответствующие поправки в закон. Инвестор должен знать, что его капитал в стране защищен и застрахован.

5. Постоянно работать над снижением инфляции. Для этого должна быть пересмотрена налогово-бюджетная и денежно-кредитная политика страны.

6. Усовершенствовать налоговую систему с учетом опыта западных развитых стран. Особое место должны занимать льготы компаниям, которые занимаются поставками оборудования, комплектующих материалов и сырья из-за рубежа. То есть важно всячески стимулировать фирмы, работающие с прямыми иностранными инвестициями.

7. Провести реструктуризацию банковской системы, уменьшить процентные ставки по займам до уровня, который будет доступен всем компаниям. Это позволит обеспечить стабильность системы и повысить доверие к ней.

8. Постоянно работать над повышением имиджа страны, как надежного партнера, выполняющего свои обязательства. Для этого проводятся информационно-рекламные компании, организовываются различные выставки и компании по информированию потенциальных инвесторов о перспективах сотрудничества.

Видео:Олег Комолов. Вывоз капитала из России: миф или реальность?Скачать

Вывоз капитала из России. Почему происходит? Как этого избежать? Вывоз капитала из России по годам

Проблема вывоза капитала из России существует уже больше двух десятилетий. За такой долгий срок стало понятно, что это не случайность, это обычное явление для нашей страны. Следовательно, должна быть причина, по которой люди, обладающие денежными ресурсами, стремятся вывести их в другие страны.

Мы попытаемся выявить эти причины, проследить закономерность между экономической жизнью страны и динамикой вывоза капитала, а также предложить возможные способы удержать капитал в России.

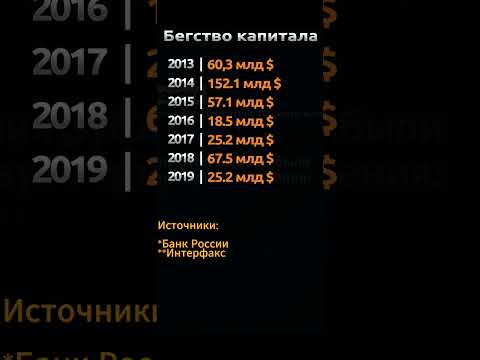

Статистика вывоза капитала из России по годам

Прежде всего обратимся к цифровым данным. Центральный банк регулярно проводит анализ, результаты которого представлены в таблице 1.

Таблица 1

Чистый вывоз капитала из России

| Год | Банки, млн. долларов | Банки, % | Прочие секторы, млн. долларов | Прочие секторы, % | Итого, млн. долларов |

| 2000 | 1,7 | 7,36% | 21,4 | 92,64% | 23,1 |

| 2001 | 4,0 | 29,41% | 9,6 | 70,59% | 13,6 |

| 2002 | 3,0 | 42,86% | 4,0 | 57,14% | 7,0 |

| 2003 | -12,8 | — | 13,1 | — | 0,3 |

| 2004 | 0,7 | 8,14% | 7,9 | 91,86% | 8,6 |

| 2005 | 3,7 | — | -3,4 | — | 0,3 |

| 2006 | -27,9 | 63,84% | -15,8 | 36,16% | -43,7 |

| 2007 | -50,5 | 57,52% | -37,3 | 42,48% | -87,8 |

| 2008 | 84,5 | 63,25% | 49,1 | 36,75% | 133,6 |

| 2009 | 32,4 | 56,35% | 25,1 | 43,65% | 57,5 |

| 2010 | -22,8 | — | 53,6 | — | 30,8 |

| 2011 | 27,5 | 33,78% | 53,8 | 66,09% | 81,4 |

| 2012 | -7,9 | — | 61,8 | — | 53,9 |

| 2013 | 17,3 | 28,69% | 43,0 | 71,31% | 60,3 |

| 2014 | 86,0 | 56,54% | 66,1 | 43,46% | 152,1 |

| 2015 | 34,2 | 58,86% | 24,0 | 41,31% | 58,1 |

| 2016 | -1,1 | — | 20,9 | — | 19,8 |

| 2017* | Нет данных | Нет данных | Нет данных | Нет данных | 19,0 |

| 2018* | Нет данных | Нет данных | Нет данных | Нет данных | 11,0 |

| 2019* | Нет данных | Нет данных | Нет данных | Нет данных | 14,0 |

В таблице 1 представлена информация о количестве капитала, вывезенного из страны в XXI веке. Обращаем ваше внимание на звездочки рядом с некоторыми годами. Они означают, что в таблице представлены прогнозные значения.

https://www.youtube.com/watch?v=3lp4eZKGr7o

Реальная инфляция в России в 2017 году

Подобное развитие событий предсказала Эльвира Набиуллина 16 июня. Интересно, что 24 марта этого года председатель Центробанка утверждала, что в 2017 году вывоз капитала из России не превысит 13 миллиардов.

Для большей наглядности динамика вывоза капитала из России по годам показана на рисунке 1.

Рис. 1. Чистый отток капитала из России в 2000-2023 годах, млрд. долл. США

Синие точки – это прогнозные значения. Как показывает статистика, вывоз капитала из России в 2017 году может сильно измениться по сравнению с указанными данными.

Как видно из рисунка 1, наибольших значений вывоз капитала достигал в 2008 и 2014 годах. О том, почему всплеск произошел именно в эти годы, мы поговорим в следующей части нашей статьи.

Также просим заметить, что в двух точках график спускается ниже оси OX. Это означает, что в данные годы в нашу страну инвестировались иностранные средства, причем их объем превышал вывоз. То есть имел место приток капитала.

А сейчас предлагаем обратиться к рисунку 2.

Рис. 2. Удельный вес банковского и небанковского секторов в вывозе капитала из России, %

Обращаем ваше внимание на то, что некоторые годы на рисунке 2 не отражены. Это связано с тем, что в 2003, 2005, 2010, 2012 и 2016 наблюдался приток капитала в Россию либо в каком-то одном секторе, либо в обоих.

Сколько можно заработать на майнинге биткоинов? Перспективы развития криптовалюты

Из рисунка 2 видно, что в последние 10 лет из банковского сектора утекает за пределы России столько же денег, сколько из всех остальных отраслей экономики вместе взятых. В годы же, когда отток капитала резко увеличивался, увеличивался и удельный вес банковского сектора в нем. Например, в 2008 году капитал, ушедший из России, на 84,5% был выведен из банковской отрасли.

Причины вывоза капитала из России

Их выделяют несколько, мы попытаемся осветить наиболее серьезные:

- нестабильная экономическая и политическая ситуация в стране. Именно это спровоцировало огромный отток – более 150 миллиардов долларов – капитала в 2014 году. В это время у России уже наблюдались проблемы в отношениях с другими странами в связи с позицией президента по ситуации на Украине. Позже из-за этого были объявлены санкции, а в конце года начался скачкообразный рост ключевой ставки Банка России, составившей в итоге 17%;

- низкий уровень доверия к банкам. Это наблюдалось в 2008 году, ознаменовавшимся экономическим кризисом, на выход из которого понадобилось несколько лет. Поскольку никто не верил, что в случае необходимости сможет получить свои средства из российских банков назад (еще свежи были в памяти события конца 90-ых), при первых признаках проблем деньги потекли за границу;

- несовершенная налоговая система, которая провоцирует предпринимателей на уход от налогов. То есть бизнесменам проще и дешевле организовать нелегальный вывоз капитала из России, к примеру, через офшорные зоны, чем заплатить налоги и развивать бизнес в своей стране (см. Налог на имущество организаций по кадастровой стоимости. Сроки, льготы, порядок оплаты. Изменения в 2017 году);

- низкий уровень правового регулирования. Если в стране не существует системы права, способной защитить частную собственность, естественно, что обладающие дорогостоящими активами граждане постараются вывести их в те страны, где с защитой своего имущества проблем нет;

- высокий риск обесценивания активов, то есть инфляция. Подобная проблема была в России всегда: уровень инфляции 8-10% — это норма. Изменилась ситуация лишь в 2015-2017 годах, когда вместе со снижением ключевой ставки стала снижаться и инфляция. Сейчас она составляет 4,4%, к концу года Центральный банк планирует достичь уровня в 4%.

Последствия вывоза капитала из России

Самое явное следствие вывоза капитала за рубеж – значительное уменьшение поступлений в бюджет. Чем меньше в стране официально зарегистрированных предприятий, тем меньше официальный их доход и, следовательно, меньше налоги.

Снижение налоговых поступлений приводит к тому, что уменьшается и количество социальных выплат: государству просто негде брать средства на поддержку социально незащищенных слоев населения.

Следующее следствие – социальная напряженность. Разница между «богатыми» и «бедными» проявляется все ярче, что приводит к недовольству последних. Дополнительные проблемы создает понимание того, что вывоз капитала происходит безнаказанно.

Влияет уровень вывоза капитала и на курс валют. Поскольку рубли выводятся за рубеж, они конвертируются в доллары, евро либо другую ликвидную валюту. Следовательно, на рынке растет спрос на иностранную валюту и предложение рублей. Из-за этого курс национальной валюты становится нестабильным, а курсы иностранных валют, напротив, укрепляются.

Поскольку все международные расчеты России с другими странами проводятся в долларах, рост курса последнего приводит к тому, что одной и той же суммы, выделенной из бюджета на какие-то закупки за рубежом, хватит на гораздо меньшее количество товара, чем было запланировано.

Поскольку все последствия негативные, необходимо искать способы снизить уровень вывоза капитала за рубеж.

Регулирование вывоза капитала из России

Чтобы капитал не уходил за пределы страны, национальным бизнесменам должно быть выгодно держать его в России, а зарубежным – вкладывать деньги в российские предприятия.

Муниципальные облигации: виды, заемщики, заимодавцы

В первую очередь для этого нужно сделать систему бухгалтерского учета понятной для иностранных инвесторов. Первые шаги к этому уже осуществлены: предприятия постепенно переходят на международные стандарты, на сайтах компаний, обязанных выкладывать отчетность, она находится в двух вариантах: по РСБУ и по МСФО.

Следующий способ регулировать уровень вывоза капитала – усиление валютного контроля. Особое внимание следует уделить тому, каким образом резиденты РФ ведут себя на фондовом рынке.

Также необходимо поддерживать инфляцию хотя бы на том уровне, на котором она находится сейчас. В денежно-кредитной политике ЦБ РФ сказано, что в 2018 году она станет еще ниже.

Говоря о банковской системе, нельзя не упомянуть кредиты. Они должны быть доступны не только наиболее крупным предприятиям в каждой отрасли, но и новым, развивающимся организациям.

Корпоративные облигации 2017: рынок, доходность и налогообложение

Последний шаг – совершенствование налоговой системы. Она должна быть построена таким образом, чтобы стимулировать предприятия в первую очередь тех сфер, которые являются привлекательными для иностранных инвестиций.

- Мы уже упоминали о нелегальном вывозе денег за границу. Эльвира Набиуллина в одном из интервью упоминала, что в 2016 году незаконно попало за границу около 183 миллиардов рублей.

- В 2015-2016 годах большая часть вывезенных за рубеж денег принадлежала к банковской сфере. Вспомните, что в этот период правительством неоднократно выделялись средства на докапитализацию банков. Кто может предположить, какая доля дотаций попала в офшоры?

- В числе богатейших людей мира есть выходцы из России. Однако и они сами, и их бизнес находятся в Европе. И это тоже вывезенный из страны капитал, а также определенное впечатление, которое возникает у партнеров этих людей: если россиянин выводит свою компанию за рубеж, вряд ли контактирующие с ним бизнесмены захотят инвестировать средства в Россию.

Видео:Что такое капитал и какие виды капитала бывают?Скачать

Вывоз капитала — это… Особенности, тенденции, сущность, причины и формы

Вывоз капитала – это отток его за пределы страны, с дальнейшим функционированием за рубежом. Этот процесс имеет объективный характер, основная цель вывоза – получить максимально высокую прибыль за пределами собственной страны.

Миграция капитала положительно сказывается на развитии мировой экономики. В итоге, это приводит к выравниванию благосостояния всех стран – участниц процесса. Если из одной страны вывозится капитал в другую, где более дешевая рабочая сила, благоприятный инвестиционный климат и недорогое сырье, то выигрывают обе страны, как та, из которой вывозятся деньги, так и та, в которую они ввозятся.

Почему это происходит?

Основная причина вывоза капитала из страны– его избыток в конкретном государстве. Фактически там нет баланса между спросом и предложением на капитал. Это не означает, что отток капитала все время происходит в одну сторону.

Мировые тенденции таковы, что в процесс включается все больше стран. Ввозятся и вывозятся ссудные, портфельные и прямые капиталовложения.

Часто наблюдается одновременный процесс, в страну один бизнесмен ввозит капитал, а другой вывозит.

Но это не единственная причина вывоза капитала, к такому процессу приводят следующие факторы:

- возможность занять монополизирующие позиции в стране, где капитал принимается;

- в стране-получателе капитала дешевая рабочая сила и сырье;

- стабильная обстановка внутри государства;

- минимальные требования к экологическим стандартам производственной деятельности;

- льготное налогообложение и благоприятный инвестиционный климат.

Под термином благоприятный инвестиционный климат понимают оптимальные условия экономики внутри страны, и не важно, это подъем или спад, стагнация. В понятие включено положение и в кредитно-финансовой, и в валютной отрасли, условия таможенного режима, размер налогов и отношение государства к иностранным инвестициям.

Суть миграции

Насколько бы ни была страна развита, обеспечить полный цикл производства и его совершенствование в рамках одного государства не под силу никому. Именно мировой обмен товарами и другими факторами производственной деятельности позволяет достигнуть максимальных результатов.

Первоначально вывоз капитала — это составляющая международной торговли. Затем началась промышленная экспансия в менее развитые государства, включая колониальные страны.

На сегодняшний день экспортером и импортером капитала может выступать даже колониальная страна. Наблюдается даже опережение темпа роста экспорта капитала над ростом товарного экспорта.

Этот фактор является основополагающим в глобализации мировой экономики.

Условное деление рынка

Всемирный финансовый рынок разделяют на:

- Рынок денег. Процесс купли-продажи финансовых активов призван удовлетворить краткосрочную потребность участников рынка. Мировые сделки могут быть в виде купли-продажи ценных бумаг или валюты, выдачи кредитов и займов, спекулятивных сделок.

- Рынок капитала – это долгосрочные проекты, которые реализуются в срок от 12 месяцев. Участниками этого рынка могут быть любые лица, частные, государственные органы, банки и другие финансовые учреждения.

Формы вывода

Экономическая теория выделяет две формы миграции капитала:

| Характеристики | Формы вывоза капитала | |

| Ссудный | Предпринимательский | |

| Форма | Банковские депозиты, займы на международном уровне и помощь иностранного государства | Прямые и портфельные инвестиции |

| Куда вкладывается | Вывозится капитал путем размещения облигаций или предоставления прямых займов в любую сферу деятельности | Капиталовложения производятся в сельскохозяйственные, промышленные, торговые и финансовые учреждения. Вкладывать капитал может сам инвестор в свой же филиал в другой стране |

| Право собственности | Право собственности на капитал остается за кредитором, но право на распоряжение им закрепляется за получателем | Возможность сохранения прав собственности на вывезенный капитал |

| Контроль за процессом | Уровень дохода вполне прогнозируемый, из-за фиксируемых ставок на этапе подписания сделки | Возможность контролировать процесс использования капиталовложений |

| Доход | Получение дохода в виде процентов | Основная цель – получение прибыли |

Вывоз капитала за границу классифицируется по источникам его происхождения на:

- официальный или государственный;

- частный, то есть негосударственный.

Государственный капитал – это средства, выделяемые из бюджета страны. Может вывозиться исключительно по решению правительства или межправительственных учреждений. Капиталовложения представлены в форме ссуд и займов, возможно в виде иностранной помощи.

Частный капитал – это средства, находящиеся во владении банковских учреждений и частных компаний. Передвижение капитала производится на основании решения собственников этих организаций. Тем не менее, перемещение таких капиталовложений подконтрольно и процесс может регулироваться правительством страны, из которой производится вывоз.

Классификация по цели вывоза

Международный вывоз капитала разделяют на прямые и портфельные инвестиции.

Прямые инвестиции – это реальные вложения в экономику страны-реципиента. Чаще всего вывоз происходит в форме открытия филиала за границей, или приобретения контрольного пакета акций в иностранной компании.

Портфельные инвестиции – это сугубо финансовые операции, вложения капитала происходят за счет приобретения ценных бумаг. Инвестор после приобретения бумаг утрачивает права контроля над ними.

Способы вывода капитала

Вывоз капитала – это миграция по легальным и нелегальным схемам. Последняя схема подразумевает обход всех международных и национальных норм права. Выделяют еще внутрифирменный способ, при котором капитал мигрирует в рамках одной компании по филиалам, расположенным в разных уголках мира.

Причины утечки капитала из России

Естественно, что основная причина вывода капитала из нашей страны – попытка спасти свои денежные средства от высоких налогов в стране. Этот процесс отрицательно сказывается на общей экономической ситуации в государстве и не подпадает под регулирование правительства.

Стабильный отток начал наблюдаться в 1994 году. Только в 2006-2007 гг. наблюдался спад вывоза капиталов, но с 2008 года начался новый виток.

Однако не только обременительное налогообложение и инфляция является причиной вывоза капитала:

- это нестабильность на макроэкономическом уровне, то есть у бизнесменов нет никакой уверенности в будущем;

- собственники компаний совершенно не заинтересованы в развитии собственных компаний, их интересует только размер прибыли;

- нет доверия к отечественной банковской системе, как у бизнесменов, так и у обычных граждан страны;

- на уровне государства не существует защитных механизмов прав собственности, то есть нет никакой гарантии, что завтра бизнес не будет отнят.

В свою очередь, перед нашими предпринимателями полностью открыты оффшорные зоны, банковские операции в этих государствах практически не регулируются, обеспечено надежное хранение банковской тайны.

Как вывозится капитал из РФ?

Со времен распада СССР придумано множество схем, некоторые из них действуют до сих пор.

Самый популярный способ – мнимая сделка. Из страны вывозят товар, произведенный в Китае, но под известной торговой маркой. Разница по стоимости остается за пределами страны.

Доказать мнимость сделки практически невозможно. Чаще всего подобные сделки проводятся через оффшорные компании.

Ошибочно думать, что именно оффшорные компании являются конечными получателями капитала, они всего лишь предоставляют посреднические услуги.

Банковские структуры выводят капиталы практически таким же путем, предоставляя их заграничной компании, которая впоследствии отказывается от возврата. Банк также может повысить процентные ставки. Мнимость таких сделок доказать практически невозможно.

Некоторые лица даже не напрягаются, просто вывозят наличные средства. Декларировать суммы до 10 тысяч в иностранной валюте даже не требуется.

Толлинговые операции также позволяют успешно проводить ввоз и вывоз капитала. Схема кажется полностью «чистой», одна сторона получает возможность загрузить свои производственные мощности, другая сторона получает товар с низкой себестоимостью. На самом деле, происходит перераспределение прибыли.

Тенденции вывоза капитала из России, несмотря на утверждения оптимистически настроенных экономистов и политологов, все же только увеличиваются. А это ведет к тому, что экономическая ситуация внутри государства только ухудшается:

- в стране четко ощущается недостаток иностранной валюты;

- как только рубли попадают на валютный рынок, иностранные денежные единицы моментально исчезают из страны;

- предприятия скрывают валютную выручку;

- постоянно уменьшающийся объем валюты, толкает государство на получение заграничных займов;

- предприниматели совершенно утратили доверие к правительству и, защищая свои активы, «в темную» вывозят свои капиталы.

По итогу, рост ВВП постоянно стремится к нулю, а инфляция все время превышает 100%. Качество жизни среднестатистического гражданина снижается, что порождает недовольство.

В свете этого у правительства множество задач, и первостепенная – это изменение налогово-бюджетной системы и кредитной политики страны.

Видео:Незаконный вывоз капитала и как с ним боротьсяСкачать

Бегство капитала: сущность, масштабы, меры противодействия

Совершенно очевидно, что бегство капиталов далеко не однородное явление. Оно включает в себя полностью криминальные виды, незаконные, но не преступные разновидности, и совершенно легальные формы утечки капиталов за пределы России.

Криминальное бегство капиталов за пределы Российской Федерации может быть преступным или по причине преступного характера происхождения капиталов, или по причине преступного способа утечки капиталов за границу (понятия приведены выше); возможно и сочетание того и другого.

Легальные формы утечки капиталов являются законными разновидностями бегства капиталов за пределы России. Они имеют место тогда, когда и капитал получен в результате полностью легитимной -законной — деятельности, и способы вывоза его за границу или невозвращения капитала в Россию абсолютно законны.

Очевидно, что сюда относится законное инвестирование российских капиталов в экономику других стран, внешнеэкономическая деятельность хозяйствующих субъектов, осуществляемая в полном соответствии с российским законодательством, и др.

(например, размещение в зарубежных банках легальным российским собственником легальных же средств, полученных от экономической деятельности, что в настоящее время разрешено, хотя и со многими условиями и оговорками, российским законодательством).

Каналы оттока капитала из России включают в себя следующие:

- Предоставление неверных сведений о размерах экспортной выручки, особенно в топливно-энергетическом секторе.

- Неверное указание доходов от экспорта достигается несколькими способами:

- занижение сумм в счетах-фактурах при экспортных операциях;

- контрабандный экспорт, доходы от которого переводятся в зарубежные компании или на зарубежные счета;

- осуществление экспорта через оффшорные дочерние предприятия по заниженным отпускным ценам, причем разница между ними и рыночными ценами остается в оффшорной зоне.

Преимущественное сосредоточение российского экспорта в энергетическом секторе превращает его в основной канал оттока капитала из России.

Именно «нефтяное проклятие» отчасти объясняет подобное сочетание медленного хода реформ, коррупции и оттока капитала из России.

Очевидная взаимосвязь между интенсивностью оттока капитала из страны и ростом мировых цен на нефть также подтверждает ту точку зрения, что отток капитала в значительной мере отражает невозвращение в страну экспортной выручки от продажи энергоносителей.

Слабость таможенного и пограничного контроля в государствах бывшего СССР в первые годы реформ облегчала отток капитала через этот канал. Например, некоторые страны Балтии превратились в центры реэкспорта товаров, незаконно экспортированных из России.

- Завышение размеров платежей по импорту, в том числе с помощью фиктивных контрактов на импорт товаров или услуг. По сравнению с экспортным механизмом, величину оттока капитала через этот канал оценить значительно сложнее, поскольку структура российского импорта оказывается значительно более диверсифицированной, чем структура экспорта.

- Фиктивная предоплата по импортным сделкам.

Это еще один из важных каналов оттока капитала. Имеется множество примеров, когда предприятия создаются исключительно с целью оформления импортного контракта, на основании которого банк предоставляет крупную предоплату.

Как только перевод средства осуществляется, предприятие ликвидируется.

Целый ряд операций по счетам движения капиталов в обход установленных правил нередко осуществляется российскими банками через корреспондентские счета зарубежных банков.

В ряде случаев граждане России также приобретают банки (обычно в тех странах, где отсутствует строгий надзор за банковской деятельностью) с целью открытия корреспондентских счетов с российским банком. Эти счета служат каналом оттока капитала, практически неподконтрольным ЦБ Российской Федерации.4

Некоторые из перечисленных каналов входят в число способов оттока капитала, рассмотренных выше, тогда как другие (такие как некоторые из форм предоставления неверной информации о размерах экспортной выручки) являются дополнительными вариантами.

Основополагающими причинами оттока капитала являются политическая неопределенность, непоследовательность реформ, слабость институциональной основы, в том числе, выраженной в коррупции, высокий уровень налогового бремени и неплатежей в экономике.

Переход к рыночной экономике создал ряд проблем, которые сделали достаточно рискованным хранение сбережений населения внутри страны.

В целях снижения рисков и стабилизации уровня доходов российские предприятия идут на искусственную задержку платежей и уклонение от текущих финансовых обязательств — с последующим вывозом за рубеж значительной части теневого дохода, получаемого от «капитализации» непогашенной задолженности.

2.1. Масштабы вывоза капитала из России

Для национальной экономики России сегодня необычайно остро стоит проблема вывоза капитала.

Вывозимый капитал оказывает негативное влияние на экономическую ситуацию внутри страны и на ее имидж на мировой арене, превращаясь в проблему общенационального масштаба наряду с безработицей и спадом производства.

На протяжении 1991-2000 гг. отток капитала из России носил непреходящий и долговременный характер, став устойчивой денежной утечкой, т.е. «бегством» капитала.

По мере притока нефтедолларов, восстановления российской экономики и роста коммерческого оптимизма в отношении России масштабы оттока капитала стремительно падали, пока не достигли в 2003 году минимального за все время реформ уровня в 1,9 млрд долларов (0,4% ВВП).

Существенно, что трудности 2002 года, когда временное снижение мировых цен на нефть (до 15 долларов за баррель) создало для российской экономики болезненные проблемы, выразившиеся в резком замедлении роста и практическом прекращении прироста инвестиций, никак не отразились на замедлении оттока капитала: у финансовых спекулянтов все было прекрасно.

Локальным переломом стало «дело ЮКОСа», которое смертельно напугало бизнес и объявило ему новые правила игры с бюрократией. В результате в 2004 году чистый отток частного капитала подскочил до 8,9 млрд долларов (1,5% ВВП), превысив уровень 2002 и 1995 годов.

Однако крупные корпорации быстро поняли, что силовые акции власти носят избирательный характер и служат выгодным для коллаборирующих с ней коммерсантов инструментом монополизации рынков, а сама эта монополизация обеспечивает дополнительные доходы, которых хватает не только на растущие взятки, но и на высокую прибыль, оправдывающую все неудобства.

Поэтому уже в 2005 году чистый отток частного капитала из России упал до символических 0,1 млрд долларов, после чего начался галопирующий его приток: в 2006 году он составил рекордные 41,4 млрд долларов (4,2% ВВП), а в 2007-м увеличился почти вдвое — до 81,7 млрд (6,3% ВВП).

Принципиально важным представляется то, что в «тучные нулевые» наблюдался одновременный рост и притока, и оттока частного капитала из России.

Вплоть до самого перехода кризиса в открытую фазу отток капитала (здесь имеется в виду исключительно легальный капитал, без учета «пропусков и ошибок») неуклонно возрастал — с 11,8 млрд долларов в 2001 году до 119,7 млрд в 2007-м.

Общее улучшение картины было вызвано лишь тем, что приток частного капитала увеличивался значительно быстрее — с 6,4 до 214,7 млрд долларов за тот же промежуток времени.

Это свидетельствует о сложной структуре движения частного капитала: привлечение и выдавливание из страны касалось разных его групп — в то время как одни капиталы триумфально входили в Россию, другие панически бежали из нее. Причины этого, как представляется, многогранны и носили как политический (близость к правящей бюрократии), так и чисто хозяйственный, а в ряде случаев и сугубо психологический характер.

Весьма интересной представляется внутренняя динамика кризиса: первый его толчок, задевший и Россию, произошел в августе 2007 года — и за один месяц из страны ушло 6,8 млрд долларов «чистыми».

Однако устойчиво увеличивавшийся тогда приток нефтедолларов на время действительно превратил нашу страну в подобие пресловутого островка стабильности — и в сентябре чистый отток сократился до 2,1 млрд долларов, а затем чистый приток возобновился, составив в целом за весьма сложный для российской экономики IV квартал (когда резко подскочили кредитные ставки) баснословные тогда 21,3 млрд долларов.

Затем настроения инвесторов менялись, подобно маятнику: чистый отток I квартала 2008 года в размере 24,5 млрд долларов был с лихвой компенсирован рекордным притоком II квартала в размере 40,2 млрд, продолжившимся еще и в июле, когда в страну пришло 17,2 млрд долларов «чистыми».

Однако затем мировой кризис перешел в открытую фазу, и чистый отток капитала начал стремительно нарастать — с 7,7 млрд долларов в августе до 28,6 млрд в сентябре и рекордных 53,5 млрд долларов в октябре! В ноябре и декабре чистый отток составил, соответственно, 31,8 и 45,1 млрд долларов, благодаря чему он достиг 130,5 млрд за IV квартал, который один с лихвой съел весь приток предыдущих двух тучных лет!

В целом в 2008 году отток легальных капиталов подскочил почти вдвое — до 229,7 млрд долларов, а приток упал более чем вдвое — до 107,2 млрд. В 2009 году они резко сократились: отток капиталов — до 103,4, а приток — до 47,7 млрд долларов.

Чистый отток капитала держался на высоком уровне и в январе 2009 года — 24,3 млрд долларов, но затем по мере стабилизации ситуации резко снизился, а в мае и июне даже сменился чистым притоком, составившим соответственно 0,6 и 5,3 млрд долларов.

Июльская дестабилизация валютного рынка вызвала резкий отток капитала в III квартале, составивший 34,2 млрд долларов, однако уже в IV квартале 2009 года он сменился чистым притоком капитала в 8,3 млрд.

Правда, к концу года прошлого года чистый приток частного капитала в Россию вновь сменился оттоком.

Если в октябре 2009 года наблюдался максимальный месячный чистый приток за все время после перехода кризиса в острую фазу (с июля 2008 года) — 9,5 млрд долларов, то в ноябре он снизился до 3,0 млрд долларов, а в декабре чистый отток составил 4,3 млрд долларов.

Это было связано не с собственно внутрироссийской ситуацией, но прежде всего с колебаниями глобальных рынков, менявших относительную привлекательность России вне всякой связи с ее собственным состоянием — такова участь стран, открывающихся внешним влияниям, не будучи способными не только корректировать, но даже и просто учитывать их.5

В I квартале 2010 года чистый отток составил 12,9 млрд долларов, однако практически весь он (около 13 млрд) пришелся на январь; небольшой отток февраля был компенсирован столь же небольшим притоком марта. При этом банковский сектор, увеличив иностранные пассивы на 1,5 млрд долларов при росте своих иностранных активов лишь на 0,7 млрд, обеспечил чистый приток капитала в 0,8 млрд долларов.

Отток капитала был связан не с банковским, а с нефинансовым сектором.

Принципиальной, практически не встречавшейся раньше особенностью минувшего I квартала 2010 года является то, что легальные операции нефинансового сектора также примерно сбалансировали друг друга: увеличение иностранных активов на 11,9 млрд долларов было в целом компенсировано ростом иностранных пассивов на 10,1 млрд долларов.

Определяющий вклад в динамику движения частных капиталов в этот период внесли целиком и полностью нелегальные, «черные» операции.

В отличие от «серых» операций, связанных с невозвратом экспортной выручки, фиктивным импортом и фиктивными же операциями с ценными бумагами, непосредственно отражаемых в платежном балансе, эти операции не наблюдаемы государством даже частично.

В результате регулирующие органы могут учитывать лишь их суммарный результат, сальдо в виде статьи платежного баланса, политкорректно именуемой «пропуски и ошибки».

В I квартале 2010 года чистый отток «черных» капиталов из нашей страны составил 11,8 млрд долларов. Это максимальная квартальная величина за весь наблюдаемый период (то есть с 1994 года), которая превышает и все годичные показатели, кроме 2007 года: тогда — за целый год — чистый отток нелегальных капиталов из России составил 13,3 млрд долларов.

То, что в январе — марте текущего года характер движения частных капиталов в Россию и из нее впервые за все время реформ всецело определялся движением полностью нелегальных капиталов, не может не тревожить.

Это новое явление свидетельствует как о существенном снижении управляемости государством сферы капитальных операций, так и о растущей склонности бизнеса к нелегальным операциям.

Последняя вызвана, вероятно, ростом административного давления и общей неуверенности в завтрашнем дне.6

2.2. Меры борьбы с вывозом капитала из России

Каким образом может быть обеспечена альтернативная экономическая стратегия в области экспорта капитала? Ответ на этот вопрос в принципе известен.

Надо обеспечить выгодные условия инвестиций внутри страны, причем условия даже более выгодные, нежели инвестиции в любых других странах мирового сообщества, принципиальные предпосылки для этого, как известно, в нашей стране имеются.

Мы имеем относительно дешевую и относительно качественную рабочую силу, дешевые и огромные по масштабам запасы сырья, мы имеем потенциал высоких технологий и т.д.

🎦 Видео

Что такое вывоз капитала и вывод денег. Попов Михаил Васильевич.Скачать

Декларация и люстрация капиталаСкачать

Крупнейший отток капитала из РоссииСкачать

Шокировал всех словами о России • Илон МаскСкачать

Что такое «отток капитала», операционные отчеты «Северстали» и Норникеля, акции металлурговСкачать

Что такое отток капитала и что в нем плохого?Скачать

Незаконный вывоз капитала за рубежСкачать

О. Комолов: Центральный банк поощряет отток капиталаСкачать

"Мир после информации": остановить вывоз капитала!Скачать

Что такое платежный баланс, и почему не надо бояться фразы «отток капитала»Скачать

Бегство (отток) капитала из России. Что это значит?Скачать

Отток капитала из РоссииСкачать

Причины, структура и масштабы оттока капитала из РоссииСкачать

Отток капитала из России за 10 лет.Скачать

Вывоз капитала. Константин Сёмин. Попов Михаил Васильевич.Скачать

Вывоз капитала из страны не остановленСкачать

ИНОЗЕМЦЕВ: Отток капитала из России стал чудовищнымСкачать