Модифицированная внутренняя норма доходности (MIRR, от англ.

Modified Internal Rate of Return, другой перевод – модифицированная внутренняя норма рентабельности или модифицированная внутренняя ставка доходности) – показатель, используемый в качестве альтернативы внутренней норме доходности (IRR, от англ. Internal Rate of Return).

Чаще всего он применяется для оценки эффективности отдельных инвестиционных проектов, в которых чистый денежный поток меняет свое значение с положительного на отрицательное (и наоборот) несколько раз в течение жизненного цикла.

- Как рассчитать модифицированную внутреннюю норму доходности

- В чем преимущества применения модифицированной внутренней нормы доходности

- МСФО, Дипифр

- Когда методы NPV и IRR приведут к разным выводам?

- Еще достоинствах и недостатках метода IRR

- «Сделай шаг, и дорога появится сама собой». Стив Джобс

- Проектное значение оценки MIRR

- Сравнение проектов на основании формул NPV и IRR

- Чем аналитиков не устраивает IRR?

- Модификация показателя внутренней нормы доходности

- MIRR (модифицированная внутренняя норма рентабельности): формула расчета показателя — План-Про

- Что такое MIRR?

- Формула для расчета MIRR

- Показатель MIRR — как индикатор инвестиционной привлекательности проекта

- Модифицированная внутренняя норма рентабельности (MIRR) и ее роль в бизнес-планировании

- Выводы: что если не определить модифицированную норму доходности (MIRR)

- 📺 Видео

Как рассчитать модифицированную внутреннюю норму доходности

Модифицированная внутренняя норма доходности предназначена для оценки доходности проекта за весь его жизненный цикл – от момента инвестиций (денежного оттока) до последнего поступления по проекту (денежного притока). Именно поэтому так важно правильно обосновать выбор горизонта планирования. Как правило, чем длиннее срок проекта, тем выше MIRR.

MIRR представляет собой процентную ставку, при дисконтировании по которой приведенная на настоящий момент стоимость расходов проекта становится равной приведенной на тот же момент его терминальной (будущей) стоимости (см. равенство в формуле).

Последняя – сумма всех денежных притоков, капитализированных на конец последнего периода жизненного цикла проекта по ставке капитализации (часто – стоимости капитала проекта).

Применение MIRR можно продемонстрировать через взаимосвязь денежных притоков и оттоков проекта в следующей формуле.

| Используемые обозначения | Расшифровка | Единицы измерения | Источник данных |

| Модифицированая внутренняя норма доходности | % | Результат расчета | |

| Количество периодов на горизонте планирования | Год, месяц, квартал, день и т. д. | Прогноз денежных потоков проекта | |

| Номер периода | ед. | Прогноз денежных потоков проекта | |

| Денежный отток (Cash Outflow) в i-ом периоде | ден. ед. | Прогноз денежных потоков проекта | |

| Денежный приток (Cash Inflow) в i-ом периоде | ден. ед. | Прогноз денежных потоков проекта | |

| Ставка капитализации | % | Принятая ставка капитализации по проекту |

Имея на руках прогноз денежных потоков по проектам, можно из формулы определить значение MIRR. Несмотря на то что она выглядит довольно громоздкой и тяжелой для понимания, расчеты на практике не вызовут затруднений. Вычисления значительно упрощает Excel, достаточно воспользоваться встроенной функцией MIRR (в англоязычной версии) или МВСД (в русскоязычной версии).

Показатель MIRR основан на методе дисконтирования денежных потоков. Принцип его расчета предполагает, что сначала нужно определить будущую стоимость денежных притоков с помощью формулы сложного процента ( компаундирование) и ставки капитализации, а затем дисконтировать полученную величину на начальный период инвестирования для сравнения с текущей ( дисконтированной) стоимостью инвестиций.

Таким образом, MIRR определяет предельную стоимость финансовых ресурсов, то есть той ставки доходности проекта, при которой дисконтированные расходы и доходы равны. Иными словами, если ставка капитализации:

- меньше показателя модифицированной внутренней нормы доходности, то проект принесет прибыль, и его следует принять;

- больше показателя модифицированной внутренней нормы доходности, то проект убыточен, и его следует отклонить;

- равна показателю модифицированной внутренней нормы доходности, то проект не принесет ни прибыли, ни убытка.

Ставку капитализации, которая показывает доходность от реинвестирования денежных потоков проекта, и ставку дисконтирования, которая характеризует стоимость финансовых ресурсов, необходимых для реализации проекта, для удобства можно считать равными, если нет оснований присваивать этим показателям иные значения.

Базой для определения MIRR служит прогноз чистых денежных потоков по периодам (поступления за вычетом выплат). Существует несколько типов денежных потоков в зависимости от того, в какой комбинации и сколько раз происходили смены их положительного и отрицательного значений.

Но для прикладных целей достаточно различать стандартный (традиционный) и нестандартный (нетрадиционный). В первом случае денежные потоки меняют знак один раз за весь жизненный цикл проекта (см. Пример расчета показателя модифицированной внутренней нормы доходности при традиционном денежном потоке), во втором – более одного раза (см.

Пример расчета показателя модифицированной внутренней нормы доходности при нестандартном (нетрадиционном) денежном потоке).

Марат Валиев , менеджер отдела проектного финансирования компании «Грант Торнтон»

Компания «Тета» инвестировала в проект «Сигма» 1000 тыс. руб. В течение последующих четырех периодов проект приносил прибыль. Чтобы иметь возможность сравнивать проект с другими внутри компании и достоверно оценивать эффективность вложений, менеджеры проекта рассчитали значение MIRR (см. таблицу 1. Оценка эффективности инвестиционного проекта при традиционном денежном потоке).

В расчетах доходами считается выручка, то есть денежные притоки, полученные в ходе реализации проекта, а расходами – капитальные затраты (инвестиции) и все издержки, относящиеся к себестоимости продукции: текущие и часть капитальных расходов к учету в данном периоде (амортизационные отчисления).

Для целей формирования денежного потока полученная чистая прибыль каждого периода была скорректирована на величину неденежных доходов и расходов, взятых с противоположным знаком (т. е. расходы прибавляются, а доходы вычитаются).

Так, в данном случае начисленная амортизация, являющаяся статьей расходов, прибавляется к чистой прибыли.

Терминальная стоимость каждого значения денежного потока, кроме инвестиционной стадии (денежного оттока), была получена путем перемножения этого значения денежного потока и коэффициента капитализации (мультипликатора), отражающего изменение (здесь – увеличение) его стоимости на величину стоимости капитала в каждом периоде.

Так, например, терминальная стоимость денежного потока четвертого периода (300 тыс. руб.) равна сама себе – 300 тыс. руб.; а терминальная стоимость денежного потока третьего периода (300 тыс. руб.) равна приросту его капитализации по ставке 10 процентов за один период, оставшийся до окончания последнего четвертого периода, а именно 330 тыс. руб.

(300 тыс. руб. × (1+10%) 1); и т. д. для остальных периодов. При этом математическая степень для определения мультипликатора будет увеличиваться по мере удаления от четвертого периода. Сумма полученных значений показывает терминальную стоимость денежных потоков проекта (1707 тыс. руб.).

Коэффициент приращения (дисконтирования) терминальной стоимости (1,707) обозначает:

- прирост стоимости инвестиций за весь период, то есть с 1000 тыс. руб. до 1707 тыс. руб.;

или:

- прирост стоимости инвестиций за весь период при условии капитализации денежного потока каждого периода по ставке MIRR (14,3 процента), которая также показывает среднюю доходность (рентабельность) проекта в каждом периоде.

Из полученных данных следует, что ставка капитализации меньше MIRR, и проект прибылен.

Марат Валиев , менеджер отдела проектного финансирования компании «Грант Торнтон»

В инвестиционном проекте «Сигма» задействовано оборудование, нормативный срок службы которого составляет 15 лет. В течение этого срока каждые три года необходимо обновлять отдельные узлы оборудования (затраты жизненного цикла) – 400 тыс. руб. на соответствующие расходы отражены в бюджете капитальных затрат проекта.

Эти издержки и служат причиной фактических отрицательных денежных потоков в соответствующие периоды, в частности, в третьем (см. таблицу 2. Оценка эффективности инвестиционного проекта при нестандартном денежном потоке).

Коэффициент дисконтирования денежного оттока принимает значение, отличное от единицы, поэтому расчет показателя модифицированной внутренней нормы доходности несколько усложняется.

Методика определения MIRR может варьироваться в зависимости от того, на сколько этапов разбиты инвестиционные вложения. Ведь необходимость приращения денежных потоков может возникнуть уже на инвестиционной стадии (до запуска проекта) как в случае, если инвестиционных периодов несколько.

Марат Валиев , менеджер отдела проектного финансирования компании «Грант Торнтон»

Строительство завода, предусмотренного инвестиционным проектом, займет три года. В соответствии с бизнес-планом общая сумма инвестиций (1000 тыс. руб.

) будет разбита на несколько траншей для целей оптимизации финансирования проекта: в первый год предполагается вложить в проект 400 тыс. руб., во второй – 300 тыс. руб. и в третий – еще 300 тыс. руб. (см. таблицу 3.

Расчет модифицированной внутренней нормы доходности при нескольких периодах на инвестиционной стадии).

Часто для удобства периодам инвестиционной стадии присваиваются отрицательные порядковые значения.

Нужно иметь в виду, что для целей капитализации и дисконтирования денежных потоков лучше использовать техническую нумерацию только с положительными значениями. В этом случае общее количество периодов проекта увеличивается.

Так, например, для дисконтирования терминальной стоимости в примере в таблице 3 принимается шесть периодов, в то время как в предыдущем примере в таблице 2 – четыре.

На практике такая необходимость приращения стоимости инвестиций в нескольких периодах встречается очень часто в силу того, что инвесторы и прежде всего банки:

- просят представить прогнозы инвестиционных расходов поквартально или помесячно,

- выделяют кредиты траншами, а не всю сумму сразу.

В чем преимущества применения модифицированной внутренней нормы доходности

Несмотря на более широкое применение показателя внутренней нормы доходности (IRR), модифицированная ставка способна его заменить. К ее преимуществам можно отнести корректность расчетов при многократном изменении знака чистого денежного потока, возможность сравнения дисконтированных притоков с оттоками, большую реалистичность оценки инвестиционного проекта.

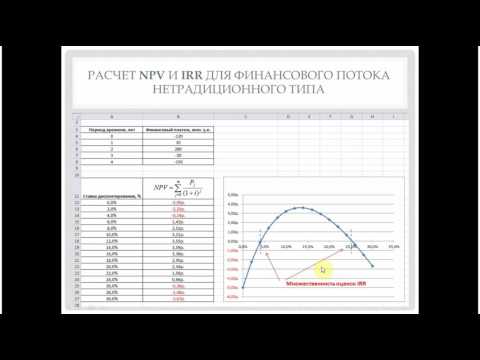

В частности, при анализе эффективности одного проекта можно получить несколько значений IRR. Причина – в нестандартном денежном потоке, при котором смена положительных и отрицательных значений происходит более одного раза (см. таблицу 2.

Оценка эффективности инвестиционного проекта при нестандартном денежном потоке). Максимальное количество значений IRR будет равно количеству таких переходов от положительного денежного потока к отрицательному, и наоборот.

MIRR успешно решает эту проблему за счет отличного от IRR метода расчета.

И еще. Хотя оба показателя, MIRR и IRR, – это ставки, при дисконтировании по которым расходы проекта уравниваются с его доходами, разница в алгоритмах приводит к существенным отличиям:

- MIRR сопоставляет реальные экономические стоимости денежных потоков. В случае с IRR к начальному периоду времени приводятся только денежные притоки, а затем определяется ставка дисконтирования, при которой они будут равны недисконтированной стоимости денежных оттоков, собранных в нулевом инвестиционном периоде;

- оба показателя могут использоваться для сравнения отдельных проектов, а также для сопоставления с основным бизнесом. Подход IRR предполагает, что денежный поток от каждого проекта будет реинвестирован по ставке IRR этого проекта. При расчете MIRR предполагается, что денежный поток проекта будет реинвестирован по стоимости капитала компании (например, в виде начисленной амортизации, которая считается неденежным расходом и включается в денежный поток). Такое предположение более осторожно и реалистично.

Таким образом, MIRR дает более консервативный прогноз по сравнению с IRR (см. таблицу 4. Сравнение обычной и модифицированной внутренних норм доходности).

Марат Валиев , менеджер отдела проектного финансирования компании «Грант Торнтон»

Лизинговая компания «Альфа» привлекла банковский кредит по ставке 10 процентов на приобретение оборудования, которое в дальнейшем передала в лизинг. Для расчета коэффициента доходности, на которую можно рассчитывать, финансовые специалисты компании рассчитали MIRR (см. таблицу 4. Сравнение MIRR с IRR).

Видео:Финансовая математика, часть 16. Модифицированная внутренняя норма доходности (MIRR)Скачать

МСФО, Дипифр

Два основных метода оценки инвестиционных проектов — это NPV и IRR (чистая приведенная стоимость и внутренняя норма доходности).

Оба метода основаны на дисконтировании денежных потоков от проекта: NPV рассчитывает приведенную стоимость проекта при заданной ставке процента, IRR — дает представление о том, какая максимальная ставка кредита может быть принята для того, чтобы проект не был убыточным.

Как пишут в учебниках финансового анализа, топ-менеджеры большинства компаний предпочитают оценивать потенциальные инвестиционные проекты в терминах % ставок доходности (т.е. IRR), а не в денежных суммах, приведенных к сегодняшнему моменту (т.е. NPV). И это вполне объяснимо.

Так можно ли говорить о преимуществах одного метода над другим, и какой метод лучше?

Что такое MIRR модифицированная внутренняя норма доходности (рентабельности)?

На самом деле, нет ничего удивительного в том, что внутренняя норма доходности (IRR) чаще используется на практике. Этому есть простое объяснение:

- использование IRR не подразумевает определение ставки дисконтирования, которая нужна чтобы рассчитать NPV проекта.

- удобно оперировать процентными ставками, а не какой-то абстрактной суммой денежных единиц (рублей), поскольку % внутренней нормы доходности можно легко сравнить со ставкой банковского кредита (хотя это и не совсем корректно)

- не правда ли: фраза «20% годовых» звучит гораздо более завлекательно, чем фраза «приведенная стоимость проекта равна 899 рублям».

Конечно же, первый пункт из этого списка самый важный. Потому что определение стоимости капитала для компании (так называемая WACC), которая используется при расчете NPV, само по себе является непростой задачей.

https://www.youtube.com/watch?v=h2m8sDZp1w8

И да, высокое значение внутренней нормы доходности (например, 20%) производит сильное впечатление на слушателя и кажется заманчивым, однако все эти эпитеты из области эмоций. А инвестиции — это не та категория, которая может оцениваться на основе критериев «привлекательности».

В любом учебнике написано, что NPV метод предпочтительнее, так как он показывает величину добавочной стоимости, которую создает инвестиционный проект. IRR является относительным показателем, который показывает только при какой стоимости капитала мы получим нулевую добавочную стоимость. Может быть не стоит беспокоиться, и оба метода всегда дадут одинаковый ответ?

Когда методы NPV и IRR приведут к разным выводам?

Для независимых друг от друга проектов методы IRR и NPV всегда подскажут одно и то же решение: «принять» или «отклонить». Но мы живем в мире, где финансовые ресурсы (и не только они) ограничены.

И всегда приходится выбирать между двумя взаимоисключающими проектами (построить дорогу в Якутии или отремонтировать мост в Волгограде).

В этом случае нередки ситуации, когда метод IRR будет говорить нам, что стоит принять проект А, тогда как метод NPV будет «ать» за проект Б.

Возвращаясь к примерам из предыдущих статей про NPV и IRR, если проекты А и Б являются взаимоисключающими, то метод IRR всегда выберет проект А, так как 14,5%>11,8%. Но при ставке дисконтирования равной, например, 6% показатель NPV укажет на проект Б как на более предпочтительный:

- при стоимости капитала 10% NPV проекта А равно 788 денежных единиц, что больше, чем показатель NPV для проекта Б — 491 денежных единиц. Поэтому должен быть принят проект А!

- при стоимости капитала 6% NPV проекта А равно 1,588 денежных единиц, что меньше, чем показатель NPV для проекта Б — 1,724 денежных единиц. Поэтому должен быть принят проект Б!

- IRR не зависит от стоимости капитала, поэтому если использовать этот показатель, то всегда проект А будет выглядеть предпочтительнее

NPV и IRR будут рекомендовать разные проекты из двух возможных при стоимости капитала меньше, чем 7,2% (см. рис ниже).

Именно в этой точке (7,2%) графики зависимости NPV от ставки дисконтирования для проектов А и Б пересекаются между собой. Левее этой точки линия проекта Б (красная) выше, чем линия проекта А (синяя). Это значит, что при такой стоимости капитала (ниже 7,2%) проект Б сделает инвестора богаче, чем проект А.

О причинах такого положения дел я рассказывала в статье про расчет NPV инвестиционных проектов. Проект Б является долгосрочным, т.е. с течением времени денежные потоки от него увеличиваются.

Проект А является краткосрочным с наибольшей отдачей в первые годы, а к концу проекта А поступления падают.

Но чем дальше в будущее по времени от сегодняшнего момента, тем сильнее влияние ставки дисконтирования: через год увеличение ставки дисконтирования на 1% «съедает» 0,93% от денежного потока, а через 4 года рост ставки дисконтирование на 1% вызывает уменьшение денежного потока на 3,65%. Поэтому NPV долгосрочного проекта Б с ростом ставки дисконтирования падает быстрее, чем NPV проекта А, чьи денежные потоки максимальны в первые годы проекта. Это наглядно видно на рисунке: график проекта Б круче, чем график проекта А.

Получается, что методы NPV и IRR будут рекомендовать разные инвестиционные проекты, если есть разница по величине денежных потоков и по тому, как они распределены во времени: большие по величине в начале проекта или в конце. Это заложено в математику самого процесса дисконтирования.

Дело в том, что ставка дисконтирования работает в обе стороны времени — из будущего в настоящее (дисконтирование) и из настоящего в будущее (наращение).

То есть если мы дисконтируем по 10% годовых, двигаясь из будущего к сегодняшнему дню, то мы можем и наращивать приведенные денежные потоки от сегодняшнего момента в будущее по этой же ставке.

Внутренняя норма доходности, которую мы посчитаем методом IRR — это и ставка дисконтирования, и ставка инвестирования.

https://www.youtube.com/watch?v=RM0WUAWdw_0

Так вот — когда мы рассчитываем IRR, мы предполагаем, что все денежные потоки инвестируются по этой ставке (как описано в примере про банковский депозит, его IRR равна ставке по депозиту).

Когда мы рассчитываем NPV, мы предполагаем, что денежные потоки дисконтируются и инвестируются по стоимости капитала компании. И это является более правильным с экономической точки зрения. Если мы получим IRR, равную 20%, это не означает, что мы можем найти банк или проект, который принесет нам ровно такую ставку доходности.

Все взаимоисключающие инвестиционные проекты с различающимися по времени денежными поступлениями правильнее сравнивать с помощью показателя NPV, который покажет вам прирост вашего богатства в абсолютной величине, а не потенциальную внутреннюю доходность, которую вы никогда, возможно, и не получите. Метод IRR для таких проектов может привести к неверному выбору, как в нашем примере при ставке 6%.

Еще достоинствах и недостатках метода IRR

Преимуществом показателя IRR является возможность оценить «запас прочности» проекта (safety margin) перед возможным увеличением процентных ставок.

Например, в России кредитные ресурсы одномоментно стали дороже на несколько процентов, когда в ночь на 16 декабря 2014 года Центробанк РФ резко повысил ставку рефинансирования до 17%. Если бы мы приняли проект А, IRR которого равна 14,5%, то в этом случае он за одну ночь стал бы нерентабельным.

А если бы мы нашли проект с внутренней нормой доходности равной 20%, то даже такое резкое увеличение процентных ставок не сделало бы наш проект убыточным.

К недостаткам метода внутренней нормы доходности относится тот факт, что для нестандартных проектов могут быть получены несколько величин IRR.

Стандартный проект — это когда есть один отрицательный денежный поток в самом начале (первоначальная инвестиция) и несколько положительных денежных потоков в будущем.

Если положительные и отрицательные денежные потоки будут чередоваться, то математически мы получим столько IRR, сколько раз денежные потоки от проекта поменяют знак.

Например, для проекта с такими потоками: (10,000), 5 000, (2 000), 4000, 5 000 будет получено два показателя IRR.

Анализ инвестиционных проектов на основе метода внутренней ставки доходности (IRR) предполагает, что все денежные потоки проекта могут быть инвестированы по этой ставке, что нереально.

Этот недостаток метода IRR устраняется при использовании так называемой модифицированной внутренней нормы доходности или сокращенно MIRR (Modified Internal Rate of Return).

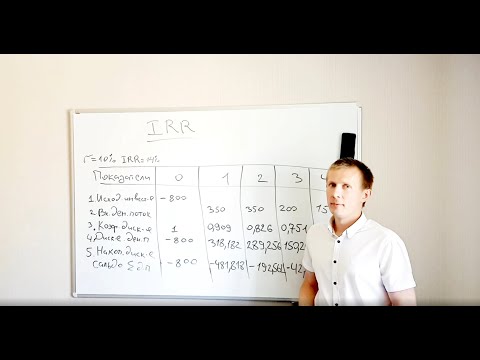

Суть расчета MIRR проста: все положительные денежные потоки от проекта наращиваются по % ставке, равной стоимости капитала компании (WACC), а затем находится ставка, дисконтируя по которой мы получим сумму нашей инвестиции. Возьмем для примера проект А, тот же самый, который использовался для расчета NPV и IRR ранее. Чтобы разобраться, как сделать расчет модифицированной внутренней нормы доходности, посмотрите на рисунок ниже:

Разберем всё по порядку.

Действие первое: все потоки от проекта инвестируются (наращиваются) по ставке 10% (мы помним, что это стоимость капитала для нашей компании).

Последний денежный поток не наращивается, это будет датой окончания нашего инвестиционного проекта. Итого получилось в четвертый год суммарный денежный поток должен быть равен 15,795.

После этого денежные потоки от проекта будут такими (в красной рамке):

В этой таблице рассчитан NPV проекта после «модифицирования» его денежных потоков. Как видно из таблицы, ничего не поменялось: NPV проекта А как и раньше равно 788 денежным единицам.

То есть у нас получилось, что вместо ежегодных денежных притоков остался только один положительный денежный поток в конце 4-го года и первоначальная инвестиция в сумме 10,000. Единственный денежный приток является эквивалентом четырех ежегодных положительных денежных потоков, что подтверждается неизменностью величины NPV.

Действие второе: теперь надо вычислить внутреннюю норму доходности для этих двух денежных потоков, которые эквивалентны первоначальному проекту А. Для этого лучше всего воспользоваться функцией ВСД в программе Excel (об этом подробно рассказано тут):

IRR в данном случае получилось равной 12,1%, а не 14,5% как IRR для первоначального проекта А. Эта величина 12,1% и является модифицированной внутренней нормой доходности.

https://www.youtube.com/watch?v=uh-13qRn_uc

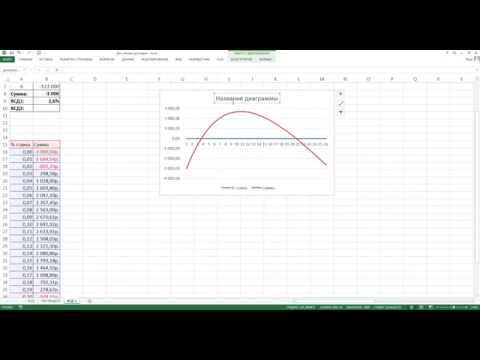

В программе Excel можно рассчитать показатель MIRR напрямую. В закладке Формулы—>Финансовые есть формула МВСД, которая и отвечает за расчет модифицированной нормы доходности. В ячейку «значение» нужно ввести ссылку на ячейки с денежными потоками, в ячейку «ставка_реинвест» — значение стоимости капитала, в нашем случае 10%.

Как видно из рисунка, функция МВСД дает то же самое значение показателя MIRR, которое было получено ранее расчетом из двух действий, а именно 12,1%.

Теперь можно посмотреть, как изменится решение о выборе из двух инвестиционных проектов А и Б.

Как видно из таблицы, при стоимости капитала (ставке дисконтирования и инвестирования) 10% оба метода «выбирают» проект А, при стоимости капитала 6% — оба метода также «голосуют» за один и тот же проект — проект Б (выделено синим). Сравните эту таблицу с предыдущей, где при тех же % ставках сведены вместе показатели NPV и IRR (ссылка на эту таблицу).

Таким образом, метод модифицированной внутренней нормы доходности снимает конфликт между NPV и IRR при выборе между двумя взаимоисключающими проектами, поскольку уравнивает ставку реинвестирования денежных потоков. Однако, MIRR отменяет одно из преимуществ метода IRR — придется рассчитывать ставку дисконтирования равную стоимости капитала компании, что всегда вызывает затруднения.

Возможность принятия противоположных решения также сохраняется. Если два проекта имеют одинаковый масштаб и продолжительность, то да, методы NPV и MIRR всегда будут выбирать один и тот же проект из двух взаимоисключающих проектов. То же самое справедливо и в отношении проектов одинакового размера, но разной продолжительности.

В этом случае надо рассчитывать эти показатели на основе самого длительного проекта, просто добавив нулевые денежные потоки к более короткому проекту. Однако, если взаимоисключающие проекты различаются по масштабу (величине денежных потоков), то конфликт между двумя методами все еще возможен.

Поэтому применение метода NPV все-таки является предпочтительнее, чем расчет IRR или MIRR (обычной или модифицированной внутренней нормы доходности).

«Сделай шаг, и дорога появится сама собой». Стив Джобс

Если вы раздумываете над тем, надо ли что-то сделать или следует получше подготовиться — не тратьте всю жизнь на сомнения. Можно бесконечно анализировать информацию, просчитывать варианты, оценивать риски и строить графики зависимости результата от самых разных показателей. Но всё дело в том, что точно предсказать будущее не может никто.

Вы можете всё время откладывать начало проекта в ожидании лучших условий — более низких ставок по кредиту, роста экономики, укрепления курса национальной валюты. Однако, не надейтесь, что дождетесь идеальных условий для старта, они никогда не наступят. Потому что когда исчезает одно препятствие, вместо него всегда появляется другое. Идеальный день для начала любого проекта — это сегодня.

«Теоретики беспокоятся о том, чтобы принять хорошее решение. В бизнесе мы так же беспокоимся о том, чтобы сделать решения хорошими».

Нужно принимать решение, опираясь на ту информацию, которая имеется в наличии сегодня. По дороге к мечте всё равно придётся вносить коррективы, чтобы добиться результата.

Самый лучший прогноз всегда оказывается неверным. Потому что невозможно предсказать последствия как ваших действий, так и изменения окружающей обстановки с течением времени.

Это можно сделать только в единственном случае — если вы ничего не делаете.

В мире бизнеса имеет значение результат, а не бизнес-планы. Впрочем, это относится к любым сторонам нашей жизни. Никого не интересуют мечты, важно, сумели ли вы до них дотянуться.

«Каждый раз нужно прыгать со скалы и отращивать крылья по пути вниз». Рэй Брэдбери

Лучше и не скажешь.

Другие статьи из рубрики «Финансы»:

Вернуться на главную страницу

Видео:IRR внутренняя норма рентабельности (доходности). РасчетСкачать

Проектное значение оценки MIRR

Владельцы и руководители компании после каждой сессии стратегического планирования решают непростой вопрос о том, какие из инициатив воплотить в реальные проекты бизнеса.

В этом им помогают результаты финансового анализа и оценки проектных инвестиций. Оценки предложенных возможностей происходят на основании представленных NPV, PI, IRR, MIRR, которые позволяют обосновать выбор проектов и их вариаций.

Решение принимается, исходя из эффектов, эффективности и временных выгод, которые сулят показатели.

Сравнение проектов на основании формул NPV и IRR

Чистая приведенная стоимость инвестиций (NPV) и метод учета дисконтирования позволяют оценить проектную доходность с точки зрения превышения упущенной выгоды.

Это обеспечивается основным принципом финансовой оценки инвестиционной эффективности.

Внутренняя норма доходности (IRR) предлагает абстрагироваться от того, что доходность проектов реально не может быть неизменной, тем самым для финансовых вложений происходит условная фиксация данного параметра.

https://www.youtube.com/watch?v=q—hjGUnF-k

Для расчета IRR действует правило, по которому отбор инвестиционных мероприятий производится в соответствии с показателем, превышающим процентную ставку на рынке капитала. И как только внутренняя норма доходности приблизится к значению r, проектная инициатива становится непривлекательной, даже если NPV больше 0.

Все описанные здесь свойства хорошо иллюстрируются графически. Обычно сравнению по NPV и IRR подвергаются все стратегические инициативы. Мы же в интересах уяснения типовой ситуации рассмотрим пример сравнения двух близких по масштабам проектов. Обратите внимание на представленную диаграмму и сравнительную таблицу для двух вариантов с одинаковыми стартовыми инвестициями.

Пример диаграммы зависимости NPV от ставки дисконтирования rПример таблицы базовых параметров проектов P и L для сравнения

Анализируя представленный пример, мы имеем возможность рассчитать реальный финансовый эффект.

Проект позволяет достичь его в ходе работ и зависит от принятого решения по предложенным инициативам. Этот эффект выявляется благодаря показателю NPV. При этом можно рассчитать его не для отдельного проекта, а для прогнозируемых CF всех проектных мероприятий компании.

Таким образом, стратегия наполняется денежной оценкой своего потенциала. Ниже представлена традиционная формула NPV.

Формула NPV требует очень аккуратного обращения при подстановке значений.

Связано это с тем, что стандартно основные инвестиции в проект производятся в первый год в самом начале (этот период принимают обычно нулевым для расчетов), а итоговый CF с положительным сальдо считается на конец первого года.

Важно не перепутать со степенями и контролировать корректность расчетов. В нашем примере для проектной задачи P NPV составил 4390,55 тыс.руб., а для L – 4275,08 тыс.руб., т.е. проект Р выглядит предпочтительнее.

Если же мы посмотрим на параметр IRR, то его расчетные значения покажут иную картину. Так, при рассмотрении IRR L оказывается лучше (0,24 против 0,21 у IRR P).

О чем говорит данное сравнение? Получается, что допустимое значение инвестиционных расходов у L выше, как и выше ожидаемая норма рентабельности инвестиционных вложений. Возникает некоторый парадокс: NPV ниже, а IRR выше.

Для расчета внутренней нормы доходности применена стандартная формула.

Чем аналитиков не устраивает IRR?

Безусловно, системный анализ, основанный на комплексном рассмотрении показателей индекса рентабельности, срока окупаемости вложений, чистой приведенной стоимости и внутренней нормы доходности дает руководству отличное видение перспектив.

Вместе с тем, каждый из указанных показателей обладает помимо достоинств рядом недостатков, которые важно учитывать. Нужно видеть экономическую суть показателя, понимать особенности финансовой модели проекта.

Это позволит маневрировать на аналитическом поле и найти единственно правильное решение.

Расчет IRR не служит образцом безупречности в силу ряда оснований. Фундаментальная причина кроется в том, что внутренняя норма доходности является показателем относительным. С учетом возможной ошибки масштаба он способен вводить аналитика в заблуждение из-за ослабления бдительности или формального подхода к исследованию. Далее рассмотрим перечень неблагоприятных свойств IRR.

- Два альтернативных мероприятия могут иметь одинаковую внутреннюю норму доходности и совершенно разную тенденцию по чистой приведенной стоимости.

- Не всегда поток денежных средств в рамках реализации проекта имеет в истории периодов только положительное значение в силу ряда причин. Например, операционный Cash Flow в какие-то периоды не успевает добрать потребный profit (прибыль). Если такое происходит (а в реальности это частое явление), то расчетная IRR формирует при исчислении более одного значения. Такую ситуацию называют эффектом нестандартного проекта.

- Допущение, что итоги денежных потоков в конце каждого периода будут реинвестированы по единой ставке, приравненной к IRR, далеко не всегда работает.

- При выборе одного из двух альтернативных проектов невозможно опереться только на IRR. Более того, часто итоги расчета NPV конфликтуют с IRR.

Присваивание спискам проектов рейтингов в очереди на выделение средств и реализацию стратегических инициатив часто приводит к таким конфликтам именно из-за процедур ранжирования.

Для корректного и неконфликтного сочетания NPV и IRR ставка дисконтирования в ее многообразии не может превысить величину IRR. Помимо этого недопустимо ранжировать мероприятия по максимальным значениям r без ее предварительного сравнения.

Показательно, что именно показатель MIRR решает многие из реальных аналитических затруднений.

Модификация показателя внутренней нормы доходности

Невозможно преуменьшить значение показателя IRR благодаря его способности определить прочностной запас проекта в условиях нестабильности ставки по стоимости капитала.

Это особенно актуально в новейшей российской ситуации, когда очень сильны внешние факторы.

Стагнирующий рынок под срывами «нефтяной иглы» и ударами санкций, начиная со второй половины 2014 года, никак не оставляет места стабильным прогнозам.

https://www.youtube.com/watch?v=IfoFMqYHn-8

Другой особенностью наступившей эпохи является факт уменьшения доли так называемых стандартных проектов, для которых свойственна модель единовременных стартовых инвестиций в проект и последующие положительные валюты Cash Flow в конце каждого проектного периода. Это также вызвано современной неопределенностью бизнес-событий. Такая ситуация губительно действует на применимость IRR.

Как нельзя кстати в таких условиях приходится возможность применения показателя MIRR (Modified Internal Rate of Return). Идея показателя основывается на определенном допущении. Оно состоит в том, что контролируя размер реинвестиций в проект в ходе реализации, можно удержать NPV в требуемых пределах.

Ориентиром как всегда служит доходность, равная цене капитала. Получается, что мы как бы модифицируем сам проект, чтобы достигнуть заданных и оптимальных значений NPV. Для этого нужно переоценить доходность проекта в его модифицированной форме.

Для введения в статью формул расчета MIRR рассмотрим состав требуемых значений:

- CFiin – притоки ДС за период i, в денежных единицах;

- CFiout – оттоки ДС в момент инвестиций за период i, в денежных единицах;

- WACC – средневзвешенная стоимость капитала, в сотых долях единицы;

- r – ставка дисконтирования, в сотых долях единицы;

- n – число периодов проекта, единиц.

Для того чтобы подготовиться к расчету MIRR, надлежит все выбытия ДС привести к нулевой точке времени (начало проекта), а все поступления ДС – к последнему периоду реализации проектной задачи. Далее CF денежного потока последнего периода следует привести к периоду стартовых вложений (к нулевому году) по ставке MIRR. В итоге математически сказанное выше выражается в следующих формулах:

Приведенная формула, несмотря на кажущуюся громоздкость, позволяет легко рассчитать показатель практически вручную, не прибегая к средствам автоматизации.

Табличный оператор Excel позволяет ускорить расчет благодаря функции МВСД (Модифицированная внутренняя норма доходности).

Методику расчета MIRR отличает также то, что результирующие доходы по CF приводятся к концу задачи по WACC, а долгосрочные траты на проект в форме инвестиций и реинвестиций приводятся к ее началу по ставке r.

Интерфейс финансового блока Мастера функций Excel-2010 для выбора МВСД

Показатель MIRR вполне может быть рассмотрен в качестве нормативного значения доходов проекта. Для такого норматива все ожидаемые доходные поступления, если они приведены к моменту окончания работ над уникальной задачей, набирают стоимость, которая равна суммарному значению всех востребованных на проект затрат.

Модифицированная внутренняя норма доходности и ее формула имеют смысл для принятия взвешенного решения о судьбе инициативы, если накопленная сумма всех поступлений превышает сумму дисконтированных выбытий ДС. Большинство конкурентных конфликтов между проектами, сопоставимым по масштабам и объемам стартовых инвестиций, критерий MIRR позволяет безболезненно урегулировать. И в этом его большой плюс.

Оценка эффективности инвестиционного проекта нужна на трех стадиях его жизненного цикла: в момент принятия решения о его старте, в ходе мониторинга реализации проектных мероприятий и в ходе постпроектного анализа.

Во всех трех случаях пользователем информации является высшее руководство компании. В этой связи ответственность за качество управленческого решения многократно возрастает.

Показатель MIRR, дополнительно учитывая нюансы динамики ставки стоимости капитала и денежных потоков, повышает качество оценки, не умаляя при этом роли NPV и IRR как фундаментальных критериев.

Видео:Модифицированная внутренняя норма доходности. МВСДСкачать

MIRR (модифицированная внутренняя норма рентабельности): формула расчета показателя — План-Про

Без инвестиционного анализа, даже при запуске самого малого предприятия, в современных условиях не обойтись. Ставка дисконтирования, срок окупаемости, маржинальность, внутренняя норма доходности и др. так или иначе уже стали знакомыми нам понятиями.

Но в данной статье мы хотели бы рассказать об еще одном параметре инвестиционного анализа — модифицированной внутренней норме рентабельности (MIRR).

Далее мы поясним, для чего данный показатель рассчитывается, как это сделать самостоятельно и какое значение MIRR имеет при бизнес-планировании.

Что такое MIRR?

Модифицированная внутренняя норма рентабельности (MIRR) — это показатель характеризующий другой смежный параметр инвестиционного анализа, ставку дисконтирования.

MIRR характеризует такую ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций будет равняться стоимости этих инвестиций.

Поэтому же MIRR часто путают с внутренней нормой доходности (ВНД), но есть некоторые отличия, о которых мы поговорим позже.

https://www.youtube.com/watch?v=pAliiE54PQ8

В некоторых случаях можно обойтись и без расчета модифицированной внутренней нормы рентабельности. Но следует понимать, что чем полнее будет ваш инвестиционный анализ, тем содержательнее и объективнее будет выглядеть бизнес-план проекта. Особенно важно это при привлечении инвестиций или получении крупного банковского кредита на развитие бизнеса.

Тогда ваш бизнес-план и его финансово-расчетная составляющая будут проверяться уже профессионалами, для которых наличие в ваших расчетах модифицированной внутренней нормы рентабельности станет знаком серьезности и профессионализма заемщика. Для таких специалистов бизнес-план без финансовой модели и инвестиционного анализа не представляет собой никакой ценности.

Более того, бизнес-план должен связывать расчет финансовых показателей с маркетинговым анализом, технологическими характеристиками и т.д. Чтобы посмотреть, как правильно составить структуру бизнес-плана и разработать подходящую финансовую модель советуем вам посмотреть пример такого готового документа.

Например, для образца можно сказать подходящий под специфику вашей деятельности бизнес-план у нас на сайте.

Формула для расчета MIRR

Для начала отметим, что различия между внутренней нормой доходности и модифицированной нормой внутренней доходности заключается, прежде всего, в расчетах. MIRR является скорее более расширенной “версией”. При этом существует три базовых метода:

- Когда все значения доходов (денежных потоков от реализации проекта) приводятся к концу проекта. В данном случае доходы приводятся на основе ставки, которая равна величине средневзвешенной стоимости капитала (WACC).

- Всн начальные и повторные инвестиции приводятся к начальным значениям. В данном случае для расчета проекта используется ставка дисконтирования.

- Модифицированная нормой внутренней доходности определяется как норма дохода, при которой все ожидаемые доходы, приведенные к концу проекта, имеют текущую стоимость, равную стоимости всех требуемых затрат.

Показатель MIRR — как индикатор инвестиционной привлекательности проекта

Преимуществом рассматриваемого в данной статье показателя является то, что его очень часто используют на практике, более того, на самом высоком уровне топ-менеджеров.

Во-первых, связано это с тем, что в отличие от внутренней нормы доходности, данный параметр подразумевает то, что определение ставки дисконтирования включается в расчет модифицированной внутренней нормы доходности.

Во-вторых, MIRR рассчитывается в процентах и поэтому этот параметр намного удобнее для анализа. Относительные показатели легче сравнивать между собой. Так, например, MIRR легко сравнивать со ставкой банковского вклада или кредита, чтобы определить целесообразность инвестирования в проект.

В-третьих, любой инвестиционный проект предполагает наличие первоначальных вложений в вид оттока денежных средств, которая приведет к поступлениям денежных средств в будущем (в идеальном случае).

И в случае запуска бизнеса, вложенные средства не всегда приносят одинаковый результат, в одинаковые сроки, как, например, в случае с сдачей жилья в аренду или открытием банковского депозита.

Поэтому, чтобы понять, на какой доход можно рассчитывать при инвестировании в первую очередь следует определить модифицированную внутреннюю норму доходности и сроки окупаемости.

MIRR позволяет понять, на сколько выгодно и целесообразно будет инвестировать в проект. Более того, это позволит оценить запас прочности и устойчивости компании.

Инвестиционный анализ проводится, прежде всего, для того, чтобы определить прибыльность проекта и то, через какое время и в каком размере возможно будет получение этой прибыли. Поэтому одним из важнейших и интереснейших показателей инвестиционного анализа является расчетная норма прибыли.

В данной статье мы подробно разберем, что это такое, как и для чего рассчитывается данный показатель. Кроме того, данный показатель может быть интересным для рассмотрения самими собственниками компании, так как показывает, сколько денег приносит каждый вложенный рубль.

А также средняя норма рентабельности позволяет сравнить различные проекты и выбрать наиболее выгодный. Поэтому важно правильно рассчитать MIRR.

Модифицированная внутренняя норма рентабельности (MIRR) и ее роль в бизнес-планировании

Модифицированная внутренняя норма рентабельности (MIRR) в бизнес-планировании имеет значительное преимущество перед другими показателями инвестиционного анализа.

Например, простая внутренняя норма доходности (IRR) не дает возможности провести такой расширенный инвестиционный анализ, который позволил бы на основе данной ставки (нормы) проводить межотраслевые и макроэкономические сравнения.

https://www.youtube.com/watch?v=7HiINbzu0JE

Еще одно преимущество модифицированной внутренней нормы доходности (MIRR) — это то, что она предполагает, что все денежные потоки будут повторно вложены (реинвестированы) по ставке дисконтирования, а не по IRR проекта. Таким образом, MIRR позволяет более точно проводить оценку по реинвестиционным проектам.

Определение модифицированная внутренняя норма рентабельности (MIRR) — важный и показательный параметр. Но сам по себе он может мало что дать. Лучше рассчитывать его в совокупности с другими параметрами инвестиционного анализа:

- срок окупаемости;

- отдача от инвестиций;

- внутренняя норма доходности;

- финансовые коэффициенты и др.

Более того, не только расчет какого-либо параметра должен осуществляться в комплексе с другими параметрами. Также необходимо проводить инвестиционный анализ в комплексе с всесторонним бизнес-планированием.

Выводы: что если не определить модифицированную норму доходности (MIRR)

Таким образом, можно сделать вывод, что современный инвестиционный анализ не стоит на месте. Появление различных модификаций в расчете параметров инвестиционного проекта позволяет осуществлять все более точные прогнозы и сравнения.

Модифицированная внутренняя норма рентабельности (MIRR) позволяет проанализировать целесообразность проекта, становится базовым элементом при сравнении доходности проекта и альтернативных вариантов вложения свободных финансовых ресурсов.

Данный показатель является важным звеном в многоступенчатой системе анализа денежных потоков (преимущественно доходов) по проекту. Эта система анализа подразделяется на следующие уровни:

- Соотношение между доходами и расходами (в том числе, альтернативными);

- Перспективность бизнеса или отрасли;

- Структура доходов.

Последний уровень особенно важен поскольку структура доходов в первую очередь влияет на то, как инвесторы принимают решение о вложении средств в тот или иной проект.

Еще один фактор, влияющий на решение инвестора о инвестировании — это правильно составленный бизнес-план.

Важно не только осуществить все расчеты, но сделать так, чтобы автоматическая модель менялась автоматически, а также важна правильная, четкая и логичная структура бизнес-плана.

Для того, чтобы сделать все правильно, а также сэкономить ваши время и деньги, советуем ориентироваться на уже готовые образцы бизнес-планов.

Преимущество готового бизнес-плана — это, прежде всего, рабочая автоматическая финансовая модель и понятная структура позволяет вам шаг за шагом спланировать будущую деятельность.

Также можно будет обратиться за помощью к специалистам в сфере профессиональной разработки бизнес-планов.

📺 Видео

Внутренняя норма доходности (IRR) в Excel для бизнес-планаСкачать

Финансовая математика, часть 14. Внутренняя норма доходности инвестиционных проектов (IRR)Скачать

IRR. Внутренняя норма доходности простыми словами. Просто о сложном. Внутренняя норма рентабельностиСкачать

Внутренняя норма доходности. ВСД, ЧИСТВНДОХ.Скачать

ВСД - внутренняя норма доходности.mp4Скачать

MIRR: зачем нужен и как считаетсяСкачать

Внутренняя норма доходности. (IRR) Ошибки расчета предпринимателями внутренней нормы рентабельностиСкачать

Финансовая математика, часть 15. Практикум по расчету внутренней нормы доходности проектов (IRR)Скачать

Инвестиционный анализ - что такое NPV, IRR и другие понятия.Скачать

IRR | ВНУТРЕННЯЯ НОРМА ДОХОДНОСТИ | INTERNAL RATE OF RETURN | показатели финансовой эффективностиСкачать

Расчёт IRR и MIRRСкачать

Финансовая математика, часть 17. Практикум по расчету MIRRСкачать

Дисконтирование - самое понятное объяснениеСкачать

NPV, PI, DPP, IRR. Чистая приведенная стоимость и дисконтирование #npv #irr #excel #дисконтированиеСкачать

Лекция 2.5 - Внутренняя норма доходности (IRR)Скачать

Финансовая математика, часть 11. Методы оценки инвестиционных проектовСкачать