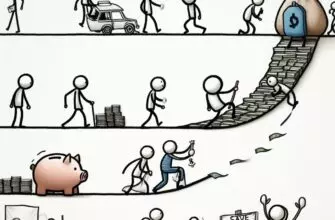

Кредитка — это пластик или виртуальная карта, позволяющая тратить деньги в долг. По сути, это инструмент, которым банки предоставляют доступ к заемным средствам. При этом владельцу не обязательно сразу возвращать потраченное — платежи можно распределить на несколько месяцев или более.

Чем она удобна? С кредиткой не нужно носить наличные и заморачиваться о постоянных расчетах. А если это кредитная карта с повышенным кешбэком, то её название само говорит о всех плюсах. Можно оплачивать покупки в любом месте, где принимаются карты, и даже не сразу возвращать деньги банку. Для многих это возможность получить нужную сумму здесь и сейчас, не оформляя отдельный кредит.

Зачем она нужна? Прежде всего, карта часто выручает в моменты, когда срочно нужны деньги, а своих нет. Например, для больших покупок или в случае непредвиденных расходов. Кредитка также открывает доступ к скидкам и бонусам, недоступным по обычным картам.

Суть кредитной карты — это «резервный кошелек», в котором всегда есть свободные средства. Главное — правильно оценивать свои возможности, вовремя вносить обязательные платежи и не тратить больше, чем сможешь вернуть в определенный срок.

- 💸 Как работает кредитный лимит и какие у него особенности

- 📆 Платежный период: что это такое и как его использовать выгодно

- 🛡️ Процентные ставки и комиссии: почему важно понимать их заранее

- 📈 Как формируется кредитный рейтинг при использовании кредитной карты

- 🔍 Основные отличия кредитной и дебетовой карты

- 📋 Как правильно выбрать кредитную карту: на что обратить внимание

- 🛍️ Программы лояльности, кэшбэк и бонусы: как ими воспользоваться

- 🛍️ Программы лояльности, кэшбэк и бонусы: как ими воспользоваться

- 🚨 Возможные риски и подводные камни кредитных карт

- 📚 Полезные советы по использованию кредитной карты без переплат

- 🎦 Видео

Видео:Кредитная карта для чайников. Как пользоваться кредитной картой.Скачать

💸 Как работает кредитный лимит и какие у него особенности

💸 Как работает кредитный лимит и какие у него особенности

Кредитный лимит — это макс. сумма, которую банк готов предоставить владельцу карты на определённых условиях. Лимит действует как займ с условиями возврата, и его размер зависит от платёжеспособности клиента, истории займов, доходов и прочих факторов.

Важно понимать, что лимит — это не наличные деньги на руках, а возможность делать покупки в долг. Банк позволяет тратить эти средства в рамках условий договора, но всегда ожидает возврата всей суммы с учётом установленных процентов, если они предусмотрены.

Размер лимита у каждого клиента уникален и устанавливается банком индивидуально. Основные критерии — это уровень дохода, долговая нагрузка и рейтинг клиента в фин. секторе. Новичкам чаще всего открывают небольшие лимиты, которые со временем можно увеличить, если клиент надёжно выполняет условия.

Лимит также может изменяться по решению банка — его могут сократить, если у владельца появляются просрочки по выплатам, или же увеличить при хорошей истории. При этом большинство фин. учреждений пересматривают лимиты периодически и могут корректировать их в зависимости от изменений на рынке.

Использование кредитного лимита — это доп. ответственность. Он помогает оплачивать крупные покупки и выручает в неожиданных ситуациях, но требует своевременного погашения. При этом несоблюдение условий, например, частые просрочки, могут повлиять на дальнейшие возможности использовать такие лимиты.

Также у лимита могут быть ограничения на снятие наличных. Банки часто устанавливают отдельные лимиты на съём средств с карты, ограничивая доступ к наличным по сравнению с оплатой покупок. Это связано с тем, что операции снятия наличных считаются более рискованными и обычно облагаются большими процентами.

Видео:Что нужно знать перед открытием кредитной карты? Как пользоваться кредитной картой для чайниковСкачать

📆 Платежный период: что это такое и как его использовать выгодно

📆 Платежный период: что это такое и как его использовать выгодно

Платежный период — это временной интервал, в течение которого пользователь кредитной карты может погасить долг без начисления процентов. Для многих карт он составляет 20-50 дней, и в течение этого срока держатель карты не платит за использование заемных средств.

Платежный период делится на расчетный период и льготный период. Первый — это время, за которое банк фиксирует все покупки и платежи, обычно длится 30 дней. Затем начинается льготный период (обычно 20 дней), в течение которого долг можно погасить, не уплатив проценты. По окончании льготного периода, если задолженность не закрыта, начинают начисляться проценты по стандартной ставке карты.

Важно понимать, что расчетный период и льготный период не обязательно совпадают с календарными месяцами. Например, если расчетный период начинается 5 числа, то именно от этой даты и отсчитывается льготный срок. Это нужно учитывать, чтобы не пропустить дату платежа и избежать переплаты.

Чтобы максимально использовать платежный период, делайте крупные покупки в начале расчетного срока. Это даст максимум времени на погашение задолженности без процентов. Например, если расчетный период начинается 1 числа и длится 30 дней, а льготный — еще 20 дней, то покупка, совершенная в начале месяца, даст вам почти два месяца для выплаты долга без переплат.

Банк отправляет уведомление о закрытии расчетного периода и сумме задолженности, которую нужно погасить. Чтобы избежать процентов, важно погасить полную сумму задолженности до конца льготного периода. Если оплатить только минимальный платеж, на оставшуюся сумму начнут начисляться проценты.

Таким образом, знание и правильное использование платежного периода помогает экономить на процентах и избежать лишних трат. Главное — следить за датами начала расчетного и конца льготного периода, вовремя гасить задолженность и избегать минимальных платежей, которые могут привести к переплатам.

Видео:Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

🛡️ Процентные ставки и комиссии: почему важно понимать их заранее

🛡️ Процентные ставки и комиссии: почему важно понимать их заранее

При использовании кредитки стоит учитывать не только размер лимита, но и проценты, которые банки устанавливают на заемные средства. Это очень важно, потому что если ты не погасишь долг в срок, процент будет накапливаться, а это приведет к дополнительным расходам. Многие не знают, что процентные ставки могут сильно различаться в зависимости от банка и типа карты. Иногда они могут достигать 30-40% годовых. Такой процент — это не шутки!

Кроме процентов, не забудь о комиссиях, которые тоже могут существенно повлиять на твои расходы. Например, за снятие наличных с карты часто взимается комиссия, которая может составлять до 5% от суммы. Также стоит учитывать комиссии за переводы между картами и за международные транзакции. Если не следить за этим, можно потратить гораздо больше, чем планировалось.

Чтобы избежать неприятных сюрпризов, всегда внимательно читай условия перед оформлением карты. Банки обычно предлагают выгодные условия в первые месяцы использования, но дальше ставки могут резко вырасти. Лучше заранее понять, сколько ты будешь платить, чтобы потом не переживать из-за крупных переплат. Не забывай про льготный период, который помогает избежать процентов, если ты полностью погасишь долг до его окончания.

В итоге, зная все комиссии и ставки, ты сможешь не только избежать ненужных затрат, но и использовать карту более выгодно. Важно следить за балансом и вовремя гасить долги, иначе расходы могут вырасти в разы.

Видео:Что такое кредитная карта и как ей пользоватьсяСкачать

📈 Как формируется кредитный рейтинг при использовании кредитной карты

Кредитный рейтинг — показатель, который отражает уровень доверия банков и фин. организаций к заемщику. Он зависит от множества факторов, и использование кредитки — один из ключевых. Правильное применение карты поможет повысить рейтинг, а ошибки — наоборот, ухудшат его.

При оплате кредиткой или снятии средств с нее банк фиксирует, как заемщик управляет долгом. Если погашать задолженность вовремя, избегать просрочек, рейтинг будет расти. Если часто брать в долг и не возвращать в срок, он может снижаться.

Важно понимать, что лимит использования также играет роль. Банки смотрят, насколько клиент тратит доступные средства. Например, если использовать более 30% лимита постоянно, это может негативно отразиться на рейтинге, так как указывает на высокую зависимость от заемных средств. Оптимально держать расходы на уровне 10-30% от доступной суммы.

Кроме того, влияет длительность кредитной истории. Если держать карту активной и пользоваться ею годами, рейтинг повышается за счет стабильности и предсказуемости в поведении. Новая карта обычно понижает рейтинг в первые месяцы, но со временем, при правильном использовании, он вырастет.

Рейтинг также формируется из разнообразия кредитных инструментов. Кредитка — это один из них. Чем больше у клиента различных продуктов (например, ипотека, автокредит), тем стабильнее выглядит его кредитная история. Это может позитивно сказаться на общем балле, если все кредиты обслуживаются вовремя.

Просрочки — один из самых негативных факторов. Если пропустить платеж даже на один день, это может заметно снизить рейтинг. Даже погашение через несколько дней после срока негативно отразится на репутации заемщика. Лучше оплачивать задолженность заранее или установить автоплатеж, чтобы избежать рисков.

Видео:Как работают кредитные карты?Скачать

🔍 Основные отличия кредитной и дебетовой карты

Кредитная карта — это платёжное средство, где ты используешь не свои деньги, а одолженные у банка, с обязательством вернуть их позже. Она по сути работает как короткий кредит. С дебетовой картой ты тратишь только свои средства, которые хранятся на твоём счёте, и никакого долга не возникает.

Основное различие между этими картами — тип доступных средств. Кредитка предполагает трату одолженных средств, что может привести к процентным начислениям, если не закрывать долг вовремя. Дебетовка, напротив, позволяет использовать лишь имеющуюся на ней сумму.

Функционал карт тоже отличается. Кредитка рассчитана на регулярное пополнение и погашение долга, с возможностью получения бонусов за покупки или особых условий по кэшбэку. С дебетовой картой таких функций меньше, её удобство заключается в простоте — она работает как кошелёк, но с доступом к услугам банка.

Обычно кредитная карта включает платежный период, когда можно погасить задолженность без процентов. Для дебетовой такой период не актуален, ведь средства списываются сразу со счёта. Вдобавок, кредитки требуют внимательности к срокам погашения и контролю над суммой долга, чтобы избежать ненужных трат на проценты и комиссии.

Для большинства ежедневных нужд проще и безопаснее использовать дебетовую карту — с ней не будет риска потратить больше, чем есть на счёте. Кредитка же может пригодиться при необходимости срочных покупок, если свои деньги временно недоступны, но её лучше применять осторожно и понимать условия использования.

Видео:Для чего оформляют кредитные карты?Скачать

📋 Как правильно выбрать кредитную карту: на что обратить внимание

Определите свои цели — сначала подумайте, зачем вам нужна кредитка. Она может пригодиться для регулярных покупок, путешествий, крупных приобретений или просто как запасной вариант. Определитесь, что для вас важнее: минимальные проценты, кэшбэк, бонусные программы или низкая комиссия за обслуживание.

Изучите кредитный лимит. Важно понимать, какую сумму банк готов предоставить вам в долг. Если вам нужно больше свободы в покупках, ищите карты с высоким лимитом. Но учитывайте, что большие суммы обычно требуют высокого дохода и положительной кредитной истории.

Обратите внимание на проценты. Процентная ставка — ключевой фактор, который влияет на стоимость использования карты. Выбирайте карту с минимально возможным процентом, особенно если планируете не сразу гасить долг. Иногда встречаются карты с грейс-периодом — это когда проценты не начисляются определённое время, обычно до 50 дней.

Проверьте условия льготного периода. Этот период — идеальная возможность экономить, ведь проценты не начисляются. Узнайте, как он работает, чтобы не попасть на проценты из-за пропущенной оплаты. Важно уточнить, распространяется ли льготный период только на покупки или на все операции, включая снятие наличных.

Учтите комиссии и доп. платежи. Часто банки взимают плату за обслуживание карты, снятие наличных, переводы на другие счета. Узнайте все комиссии заранее, чтобы исключить неожиданные траты. Кроме того, уточните, есть ли ежемесячная или ежегодная оплата, и можно ли её избежать при активном использовании карты.

Посмотрите на бонусные программы. Многие карты предлагают кэшбэк, мили за перелёты, бонусы на покупки в определённых категориях. Оцените, подходят ли эти бонусы под ваши привычки. Например, если вы часто покупаете в онлайн-магазинах, кэшбэк за интернет-покупки будет полезнее, чем бонусы на АЗС.

Проверьте условия повышения лимита. Если вы планируете со временем увеличить кредитный лимит, узнайте, какие условия для этого нужны. Обычно банки предлагают увеличение лимита клиентам с хорошей кредитной историей и стабильными доходами.

Обратите внимание на отзывы. Прежде чем выбрать карту, почитайте реальные отзывы пользователей. Они помогут понять, как банк ведёт себя в спорных ситуациях, и есть ли скрытые условия, которые могут повлиять на ваш выбор.

Видео:КАК НАЧАТЬ СТРОИТЬ КРЕДИТНУЮ ИСТОРИЮ В США ПОСЛЕ ПРИЕЗДА. КРЕДИТНЫЕ КАРТЫ США. SECURED CREDIT CARD.Скачать

🛍️ Программы лояльности, кэшбэк и бонусы: как ими воспользоваться

🛍️ Программы лояльности, кэшбэк и бонусы: как ими воспользоваться

Многие банки предлагают своим клиентам различные бонусы, кэшбэк и программы лояльности. Но не все понимают, как этим пользоваться, чтобы реально сэкономить или получить дополнительные выгоды. На самом деле, все довольно просто, если разобраться в принципах работы этих предложений.

Кэшбэк — это возврат части потраченных средств. Он может быть в виде процентного возмещения от каждой покупки, причем некоторые карты предлагают возврат даже за повседневные траты, например, за покупки в супермаркетах или за бензин. Важно помнить, что проценты по кэшбэку могут варьироваться в зависимости от категории расходов или условий акции банка. Для того чтобы получить максимальный возврат, нужно следить за условиями и категориями, в которых кэшбэк наиболее выгоден.

Программы лояльности, как правило, связаны с накоплением баллов или миль, которые можно обменять на скидки, товары или услуги. Часто такие бонусы можно использовать в партнерских магазинах или сервисах, что позволяет сэкономить на покупках. Важно понимать, что баллы часто имеют срок действия, поэтому не стоит откладывать их использование, если не хотите потерять свои накопления.

Кроме того, многие кредитки предоставляют доступ к эксклюзивным предложениям, таким как бесплатные билеты на концерты, скидки в популярных магазинах или дополнительные привилегии в путешествиях. Эти бонусы доступны только владельцам карт с определёнными условиями. Чтобы не пропустить такие возможности, стоит внимательно следить за рассылками банка или приложением.

Ключевой момент в использовании всех этих бонусов — это знание условий и внимательное отношение к деталям. Банк может предложить кэшбэк, но не на все покупки, и важно, чтобы вы заранее ознакомились с тем, какие именно траты компенсируются. Также стоит следить за изменениями в правилах программы, ведь банки иногда пересматривают условия, что может повлиять на вашу выгоду.

Видео:Быстро и одним действием поднять рейтинг | Погашайте кредитную карту правильноСкачать

🚨 Возможные риски и подводные камни кредитных карт

Кредитка — это не просто удобный способ оплаты, но и источник множества подводных камней, о которых нужно помнить. Сначала все кажется простым: покупаешь сегодня, платишь позже. Но со временем могут появляться непредвиденные расходы. Особенно важно понять, как избежать проблем, связанных с переплатами и накоплением долгов.

Первое, на что стоит обратить внимание — это процентные ставки. Они могут быть внезапно высокими, если не следить за сроками погашения долга. Многие люди не учитывают, что процент начисляется на остаток долга каждый месяц. Это значит, что если не заплатить вовремя, сумма долга будет расти в геометрической прогрессии.

Кроме того, кредитные карты часто имеют скрытые комиссии. Например, за снятие наличных в банкомате может взиматься отдельный процент, и не все понимают, что это не всегда выгодно. Иногда условия карты включают дополнительные сборы за обслуживание, которые не так очевидны с самого начала. Важно внимательно читать договор, чтобы не столкнуться с неожиданными расходами.

Еще один риск — это возможность попасть в долговую яму. Если не следить за балансом по карте, можно легко превысить лимит и начать платить штрафы. Даже если кредитка кажется удобным инструментом, важно понимать, что долг будет расти, если не возвращать деньги в срок. Чем дольше не погашается задолженность, тем выше вероятность попасть в переплату.

Нельзя забывать и о возможных мошенниках. Кредитки могут стать целью для кражи данных, особенно если карту часто использовать онлайн. Нужно всегда быть внимательным, проверять свои выписки и вовремя блокировать карту при подозрении на мошенничество.

Неправильное использование кредитки может привести не только к долгам, но и испортить кредитную историю. Это, в свою очередь, сделает более сложным получение кредитов в будущем. Важно следить за своим финансовым состоянием и понимать, что ответственность за использование кредита лежит исключительно на владельце карты.

Видео:Стоит ли пользоваться кредитной картой? #инвестиции #деньги #финансы #кредитСкачать

📚 Полезные советы по использованию кредитной карты без переплат

1. Платите вовремя. Чтобы не платить лишние проценты, всегда гасите долг до завершения льготного периода. Если не можете внести всю сумму, сделайте минимальный платеж, но помните: лучше покрыть всю задолженность.

2. Пользуйтесь грейс-периодом. Большинство карт предоставляют беспроцентный период на покупки. Его длительность варьируется, обычно от 30 до 50 дней. Старайтесь вернуть деньги в этот период, чтобы избежать начисления процентов.

3. Избегайте снятия наличных. Банки часто начисляют высокий процент за снятие средств, а грейс-период на такие операции не действует. Лучше рассчитываться картой в магазинах и онлайн, а для наличных используйте дебетку.

4. Следите за балансом. Регулярно проверяйте, сколько вы должны, чтобы не выйти за пределы лимита. Превышение лимита может повлечь за собой штрафы и высокий процент по задолженности.

5. Выбирайте карту с выгодными условиями. Для минимизации переплат обратите внимание на карты с низкой ставкой и льготами для держателей: без комиссии за обслуживание, с длинным грейс-периодом и выгодным кэшбэком.

6. Используйте кэшбэк и бонусы рационально. Программы возврата средств помогают компенсировать часть потраченного. Старайтесь выбирать категории с повышенным кэшбэком и используйте бонусы для товаров, которые действительно нужны.

7. Внимательно читайте условия договора. Убедитесь, что понимаете все комиссии, ставки и штрафы по карте. Важные пункты могут скрываться в мелком шрифте, поэтому изучите договор полностью.

8. Не берите больше, чем можете вернуть. Кредитка — это не «доп. деньги», а временная ссуда. Перед покупкой убедитесь, что сможете вернуть долг в срок, чтобы не накопить лишние проценты.

9. Ограничьте количество кредиток. Если у вас несколько карт, управлять ими становится сложнее, и риск задолженности возрастает. Лучше выбрать одну с выгодными условиями и держать баланс под контролем.

10. Используйте автоматические напоминания. Настройте уведомления от банка или используйте приложение, чтобы не забывать о предстоящем платеже. Это помогает избежать просрочек и накопления долгов.

🎦 Видео

Кредитки нам помогают или вредят. Как правильно пользоваться кредитной картой, чтобы быть в плюсе.Скачать

Кредитка – выгоднее.. Почему?Скачать

5 Лучших Кредитных Карт Для Новичков. Кредитная карта 2022 - плюсы и минусыСкачать

Стоит ли пользоваться кредиткой? Преимущества кредитной карты.Скачать

Кредитная карта - ЗЛО?!?! #shorts #кредит #кредитнаякартаСкачать

КРЕДИТНАЯ ИСТОРИЯ в США. Как пользоваться кредитными картами?Скачать

👉 4 ГЛАВНЫЕ различия кредитной и дебетовой карты // дебетовые и кредитные картыСкачать

🔥 Правильное управление кредитами // кредиты // как управлять кредитами // кредитная картаСкачать

💸 Как работает кредитный лимит и какие у него особенности

💸 Как работает кредитный лимит и какие у него особенности 📆 Платежный период: что это такое и как его использовать выгодно

📆 Платежный период: что это такое и как его использовать выгодно 🛡️ Процентные ставки и комиссии: почему важно понимать их заранее

🛡️ Процентные ставки и комиссии: почему важно понимать их заранее