Какими бы многогранными ни были функции коммерческих банков, все они в конечном итоге реализуются через проводимые операции.

Операции коммерческих банков разделяются на три группы: активные, пассивные и комиссионно-посреднические. Комиссионно-посреднические операции (переводные, аккредитивные, инкассовые, и др.) проводятся на комиссионных началах по поручению клиента.

- Активные и пассивные операции: основы разделения

- Виды активов коммерческих банков

- Пассивные операции коммерческих банков

- Банковские операции: активные, пассивные и посреднические — знаем, что это такое

- Особенности банковских операций

- Пассивные операции банка

- Виды банковских операций

- Активные операции банка

- «Новые» операции коммерческих банков

- Операции коммерческих банков

- Активные операции коммерческих банков

- Активные и пассивные операции коммерческого банка

- Активные операции

- Основные операции и роль коммерческих банков в рыночной экономике. Создание денег банковским сектором

- Основные банковские операции:

- 🔥 Видео

Активные и пассивные операции: основы разделения

Основой разделения банковских операций на активные и пассивные является их влияние на размещение и формирование ресурсов банка. Банковские ресурсы – это имеющаяся в распоряжении банка денежная сумма, которую он может использовать для проведения активных операций.

Осуществление активных операций приводит к росту денежных средств на активных счетах, отражающих денежную наличность, банковские ссуды, вложения в оборудование, здания, ценные бумаги и прочее.

Пассивные операции увеличивают остатки денег на пассивных счетах банковского баланса. На них учитываются прибыль банка, задолженность по кредитам другим банкам, остатки на депозитных счетах клиентов, фонды банка и т.п.

Активные операции для любого коммерческого банка играют большую роль. Благодаря им коммерческие банки достигают двух главных целей своей деятельности: ликвидности и доходности.

Проводимые банками активные операции очень важны и для народного хозяйства. При их помощи активных операций у банков появляется возможность направлять денежные средства, высвобождающиеся в процессе хозяйственной деятельности нуждающимся в капитале участникам экономического оборота. Таким образом, обеспечивается перелив капитала в наиболее перспективные отрасли экономики.

Между ликвидностью активов и их рискованностью и доходностью имеется определенная связь. Чем более актив рискован, тем больше дохода он приносит банку и тем ниже его ликвидность. Самые раскованные активы, как правило, наименее ликвидные и наиболее доходные.

Виды активов коммерческих банков

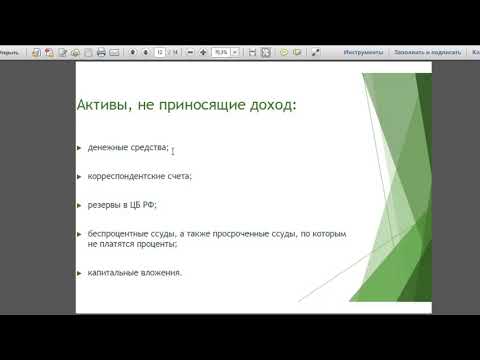

Все активы по степени доходности разделяются на две группы: работающие и неработающие. Примером работающих активов (приносящих доход) служат вложения в ценные бумаги, банковские ссуды и другие доходные операции.

Неработающие активы (не приносящие доход) – это остатки денежных средств на резервных и корреспондентских счетах в центральном банке, кассовая наличность, вложения в основные банковские фонды: оборудование, здания и т.д.

По ликвидности существует три группы активов: высоколиквидные, ликвидные и низколиквидные.

Низколиквидные (бывают неликвидные и безнадежные) – это такие активы, у которых вероятность превращения в наличные деньги весьма незначительная, либо нулевая.

К ним относятся долги с длительной отсрочкой, инвестиции банка в труднореализуемые сооружения, здания и долгосрочные ценные бумаги, а также долгосрочные ссуды, предоставляемые банком.

К ликвидным относятся активы, у которых средняя степень ликвидности. Такие активы переводятся в деньги с небольшим риском потерь и с небольшой задержкой. Это краткосрочные ссуды, ссуды до востребования, легкореализуемые векселя и др.

Высоколиквидные активы при необходимости немедленно используются для удовлетворения кредитных заявок, выплаты вкладов, так как находятся в форме наличности или же могут быстро и легко быть в нее переведены.

Главным источником прибыли банка являются кредитные операции, на которые приходится 80% от всех банковских активов.

Активные банковские операции с ценными бумагами имеют четыре основных направления. Это учетные операции, как правило, с векселями, вложения в ценные бумаги, которые приобретены по операциям типа репо, покупка ценных бумаг для получения дохода от процентов и вложения в ценные бумаги, купленные для перепродажи с целью получения прибыли на разнице курсов.

https://www.youtube.com/watch?v=GVLOOKi_MCA

К активным операциям также относятся и кассовые операции. Это получение, хранение, выдача, перевозка кассовой наличности. Кассовая наличность хранится в банковской кассе и используется для удовлетворения повседневной потребности банка в деньгах.

Пассивные операции коммерческих банков

Для каждого коммерческого банка большое значение имеют пассивные операции. Пассивные операции – это операции по формированию ресурсов банка. Делятся они на две группы. Первая группа включает операции, которые формируют ресурсы, принадлежащие непосредственно банку и не требуют возврата.

Вторая группа направлена на временное привлечение средств. Таким образом, образуются заемные ресурсы. В этом случае у банка перед банками-кредиторами и вкладчиками возникают определенные обязательства.

Поэтому часто операции второй группы носят название пассивных кредитных операций, при которых банк выступает в роли заемщика, а его клиенты – в роли кредиторов.

Собственный капитал банка очень важен для его деятельности. Он являет собой совокупность нераспределенной прибыли и фондов банка. При создании банка образуется уставной капитал, а в процессе его деятельности –другие фонды. Собственный капитал банка выполняет три основных функции: защитную, регулирующую и оперативную.

Основную часть пассивных операций составляют заемные ресурсы: кредиты других банков, депозиты, средства, поступившие от операций репо, и средства, которые были получены от продажи долговых ценных бумаг.

В большинстве банков основная часть заемных ресурсов приходится на депозиты (денежные средства, внесенные в форме вкладов юридическими или физическими лицами на определенных условиях).

Депозиты в коммерческих банках классифицируются по ряду критериев: по валюте депозита, срокам, виду процентной ставки, категории вкладчиков, условиям внесения, изъятия или использования денежных средств и указанием получателей денег.

Выпуск коммерческими банками долговых ценных бумаг на национальном и международном рынках также относится к источникам заемных ресурсов. В перечень долговых ценных бумаг входят сберегательные и депозитные сертификаты, векселя, облигации.

С рынком ценных бумаг связан еще один источник ресурсов – операции репо. Банк продает ценные бумаги с условием обратного выкупа. Одновременно заключаются две сделки. Первая – на реализацию ценных бумаг по определенному курсу и в определенный срок, вторая – на приобретение этих бумаг по фиксированному курсу через определенный срок.

Между активными и пассивными операциями коммерческих банков существует тесная связь, так как ресурсы, имеющиеся у банка, во многом определяют структуру и размер активных операций, которые обеспечивают ему доход.

| Ключевые понятия: Кредит, Ликвидность банка, Резервы банка |

Видео:Виды банковских операций | обществознание ЕГЭ 2022Скачать

Банковские операции: активные, пассивные и посреднические — знаем, что это такое

Банковские операции: активные, пассивные и посреднические — знаем, что это такое

Добавлено в закладки: 0

Что такое банковские операции – это операции, отражающие банковскую деятельность, которые направлены на реализацию функций банка. Банковские операции – операции по осуществлению расчетов, размещению и привлечению ценных бумаг, финансов. Банковские операции делят на:

- активные, при помощи которых банки размещают собственные финансовые ресурсы (предоставление кредита, покупка ценных бумаг);

- пассивные, при помощи которых формируют финансовые ресурсы банков (привлечение вкладов, продажа ценных бумаг);

- посреднические или комиссионные – оказание услуг, исполнение поручений;

- консалтинговые.

Банковские операции (также банковские услуги) — бизнес и транзакционные операции, совершаемые обычно банками; в некоторых странах на исключительной основе.

Особенности банковских операций

Банковские операции по законодательству Российской Федерации входят в закрытый список операций, право выполнения которых принадлежит кредитным организациям на основе банковской лицензии.

https://www.youtube.com/watch?v=WYqQj1goeu8

Соответственно с Федеральным законом «О банках и банковской деятельности» к банковским операциям относят:

- размещение указанных привлеченных средств за свой счет и от своего имени;

- привлечение денежных средств юридических и физических лиц во вклады (на определенный срок и до востребования);

- осуществление расчетов по поручению юридических и физических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- открытие и ведение банковских счетов юридических и физических лиц;

- купля-продажа иностранной валюты в безналичной и наличной формах;

- инкассация векселей, денежных средств, расчетных и платежных документов и кассовое обслуживание юридических и физических лиц;

- выдача банковских гарантий;

- размещение драгоценных металлов и привлечение во вклады;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (кроме почтовых переводов).

Все банковские операции и другие сделки осуществляют в рублях, а если есть соответствующая лицензия Банка России — и в иностранной валюте. Правила осуществления банковских операций, включая правила их материально-технического обеспечения, устанавливает Банк России.

В согласии с терминологией Всемирной торговой организации (ВТО) данные банковские операции относят к банковским услугам.

Рассмотрим, более детально, что значит банковские операции. Традиционными операциями для банка являются: проведение денежных расчетов, активные и пассивные операции. денежные расчеты в рамках национальной экономики могут иметь безналичную и наличную форму.

При безналичной форме расчетов делают записи по счетам в банках, когда деньги списывают со счета плательщика и зачисляют на счет получателя. Естественно, что широкому распространению данной формы денежных расчетов может способствовать лишь разветвленная сеть банков.

Государство заинтересовано обычно в развитии и организации безналичной формы расчетов, так как последняя приводит к значительной экономии расходов обращения и облегчает регулирование и изучение макроэкономических процессов.

Безналичные расчеты проводятся по банковским счетам, которые открывают клиентам для перевода и хранения средств после представления необходимых документов. Банковские счета, могут быть таких типов: расчетные счета, депозитные, текущие, валютные. Счета могут быть контокоррентными и простыми.

Расчетные счета открывают все фирмы вне зависимости от формы правовой организационной деятельности, которые действуют на принципах коммерческого расчета и имеют статус юридического лица.

Текущие счета обычно открываются учреждениям и организациям, которые не занимаются коммерческой деятельностью, или нехозрасчетным подразделениям фирмы. Депозитные счета открывают для хранения в течение определенного времени части средств предприятия.

Валютные счета являются основой для проведения безналичных расчетов в разной форме. Банк традиционно рассматривают, как учреждение, которое принимает вклады и выдает ссуды. Эти операции относят или к пассивным, или к активным.

Пассивные операции банка

Пассивные операции банка являются операциями по мобилизации средств. Средства, которые получены в итоге пассивных операций, являются основой для дальнейшей банковской деятельности. Активные операции банков операции по помещению средств.

Итог проведения пассивных операций банка — образование банковских ресурсов, которые отображаются в пассиве баланса банка. Источники банковских ресурсов — привлеченные, собственные, заемные средства.

Главным источником образования банковских ресурсов являются привлеченные средства (вклады клиентов).

Депозиты или вклады клиентов могут быть:

- условные (средства могут быть изъяты при наступлении оговоренных заранее условий);

- срочные (обязательства, которые имеют определенный срок);

- бессрочные (до востребования).

Средства, которые хранятся на счетах до востребования, предназначены для проведения текущих платежей. По этим счетам банки выплачивают или весьма малые проценты, или вообще их не выплачивают.

Это связывается с тем, что депозиты до востребования почти не оставляют возможности банкам рефинансировать средства и использовать их в течение продолжительного времени, и с тем, что банки на себя берут работу по проведению расчетно-кассового обслуживания клиентов. Другой тип депозита срочные вклады, т.е. Те, которые привлечены банком на конкретный срок.

По данным вкладам выплачивают более высокие проценты, которые зависят от срока вклада, так как банки могут более продолжительное время распоряжаться средствами вкладчика и имеют возможность их реинвестировать. Зачастую, на срочные вклады помещают средства целевого назначения, к примеру, суммы, которые предназначаются для покупки оборудования через полгода.

Промежуточное положение меж бессрочными и срочными депозитами занимает сберегательный вклад, который открывается для сохранения или накопления денежных сбережений (обычно это операции с населением).

Виды банковских операций

Разновидность срочных вкладов — депозитные сертификаты. Под сертификатом подразумевается письменное свидетельство банка-эмитента (банка, который выпустил данный сертификат) о вкладе денежных средств. Сертификат удостоверяет право вкладчика или правопреемника получать по истечении некоторого срока суммы вклада с процентами.

Сберегательный сертификат выдают лишь юридическим лицам, сберегательный лишь физическим, которые проживают на территории России. К пассивным операциям коммерческого банка относят кредиты, которые получены от прочих банков, благодаря которым образуются заемные кредитные ресурсы коммерческого банка.

Объект межбанковского кредита (МБК) — кредитные свободные ресурсы банков, которые устойчивы в финансовом отношении.

https://www.youtube.com/watch?v=yEHwFg3dLMg

Чтобы эти ресурсы принесли доход, банки помещают их в других банках, являющихся заемщиками. Сроки возвращения кредитных ресурсов колеблются от одного месяца до нескольких лет. Источник кредитных ресурсов коммерческого банка — кредиты центрального банка как заемщика «в последней инстанции».

Центральный банк может производить в отношении к коммерческим банкам или политику кредитной экспансии (которая направлена на увеличение кредитных вложений) или политику кредитной рестрикции (которая направлена на уменьшение кредитных вложений).

Пассивные операции коммерческих банков связываются с развитием и формированием собственного капитала банка. К собственным средствам банков относят уставный фонд, резервный фонд, прочие фонды, которые образуются за счет отчислений от прибыли банка, страховые резервы и прибыль, которая не распределена в течение года.

Активные операции банка

Банковские активы состоят из текущих и капитальных статей. Капитальные статьи активов – это здания, земля, которые принадлежат банку; текущие — учетные векселя, денежная наличность банков, и так далее.

Сущность кредитных операций заключена в кредитовании населения и фирм. Банк не случайно называют кредитным предприятием. Самая большая часть активов банков размещается в кредитных операциях.

Классификация банковских кредитов проводится по некоторым критериям: зависимо от целей, получателя, обеспеченности, сроков и так далее.

Кредитные операции — это самая доходная статья банковского бизнеса, но для заемщика в каждой кредитной сделке есть элемент риска:

- вероятность неоплаты процентов,

- вероятность не возврата ссуды,

- нарушение сроков возврата кредита.

Наличие данного риска, его зависимость от разных факторов, которые связаны с деятельностью кредитора, предусматривает осуществление обоснованной оценки кредитоспособности кредитора банком. Одной системы оценки кредитоспособности кредитора нет: каждый банк пытается применять оптимальную для него методику анализа кредитоспособности собственных клиентов.

«Новые» операции коммерческих банков

Выше были рассмотрены операции, которые традиционны для каждого банка. Но это представление сегодня крайне одностороннее и не отвечает современным реалиям.

Подавляющее большинство предпринимателей сегодня хотят видеть банк не только кредитным учреждением, но и консультативным информационным центром, который ориентирует клиентуру в тенденциях рыночной конъюнктуры и научно-технического прогресса, что вызвало развитие достаточно большого количества банковских операций, не связанных непосредственно с традиционными пассивными и активными операциями. Более 200 названий банковских услуг и операций — это реальность середины 90-х годов, будущий диапазон станет намного шире. Большую долю современных операций банка относят к трастовым (доверительным) операциям. Трастовые операции банков – это особенная форма отношений банков с клиентами, при которой владельцы имущества, денежных средств или прочих ценностей, доверяют банкам и предоставляют право самостоятельно помещать их с самой большой выгодой, за что банки приобретают необходимое комиссионное вознаграждение, а непосредственно владельцы активов (ценностей, имущества, денежных средств и так далее) – необходимую прибыль. Особенную группу операций составляют биржевые и финансовые услуги.

Это управление пакетами акций, консультации, налоговое и бюджетное планирование, помощь в слиянии и так далее.

Преобладающими являются трастовые операции (операции по доверительному управлению фондовыми ценностями и имуществом).

Фирма с банком заключает трастовое соглашение, соответственно с которым банк принимает обязательство управлять средствами, доверенными ему, с профитом и разумно для владельцев, и получает определенную плату за это.

Мы надеемся, что дали наиболее полное определение и понятие термина банковские операции, раскрыли его суть и виды

Видео:Активные и пассивные операции банков. 5 класс.Скачать

Операции коммерческих банков

Операции коммерческих банков

Банки, как специфические посредники на денежном рынке, выполняют 3 базовые (специфические) операции, которые и отличают их от прочих финансово-кредитных учреждений:

- привлечение депозитов;

- предоставление кредитов;

- осуществление расчётов.

Также, помимо вышеуказанных операций, коммерческие банки осуществляют целый ряд других операций. Проводимые банковские операции находят своё отражение в соответствующих статьях бухгалтерского баланса коммерческого банка. И в зависимости от того, с какой стороны бухгалтерского баланса они отражаются, все банковские операции подразделяются на пассивные и активные.

Структура операций коммерческого банка

Активные операции коммерческих банков

Активные операции коммерческих банков – это операции, связанные с размещением мобилизированных ресурсов в кредиты, депозиты других банков, инвестиции, основные средства и товарно-материальные ценности.

В структуре активных операций банков лидирующее место занимают кредитно-инвестиционные операции. Коммерческие банки предоставляют кредиты:

- физическим лицам (ипотека, автокредиты, потребительское кредитование, кредитные карты и т.п.);

- юридическим лицам (разовые кредиты, кредитные линии, овердрафты, факторинг, лизинг и т.п., в том числе так называемые внебалансовые кредитные операции – предоставление гарантий, авалей, аккредитивов);

- кредиты органам государственной власти;

- межбанковские кредиты и депозиты, включая средства, размещённые в центральном банке страны.

Инвестиционные активные операции коммерческих банков заключаются во вложении денежных средств в государственные и корпоративные долговые ценные бумаги, а также в корпоративные долевые ценные бумаги (вложения в уставные фонды предприятий и организаций) с целью получения инвестиционного дохода.

https://www.youtube.com/watch?v=meZT2O_yI8c

Коммерческие банки выполняют также целый ряд посреднических операций: расчётно-кассовое обслуживание, операции на фондовом рынке, операции по купле-продаже иностранной валюты, операции с банковскими металлами и т.п.

Активные операции коммерческие банки осуществляют в пределах имеющихся у них ресурсов на корреспондентских счетах в центральном банке и других коммерческих банках, в т.ч. иностранных (при проведении безналичных операций), а также в кассе (при осуществлении операций с наличными денежными средствами).

Все активные и пассивные операции коммерческие банки обязаны осуществлять в пределах экономических нормативов, установленных национальным (центральным) банком страны.

Видео:Как устроена Банковская системаСкачать

Активные и пассивные операции коммерческого банка

Активные и пассивные операции коммерческого банка

Пассивные операции коммерческого банка — это деятельность банка по аккумулированию собственных и привлеченных средств в целях их размещения.

Назначение операций коммерческого банка состоит в следующем:

- обеспечение ресурсами деятельности банка;

- формирование дополнительных источников средств для производительного использования в экономике;

- увеличение доходов физических и юридических лиц, получающих банковские проценты по вкладам;

- рост собственного капитала банка;

- создание резервных фондов страхования банковских операций.

Пассивные операции — операции по мобилизации средств, а именно: привлечение кредитов, вкладов (депозитных, сберегательных), получение кредитов от других банков, эмиссия собственных ценных бумаг. Средства, получаемые в результате пассивных операций, являются основой непосредственной банковской деятельности. Активные операции — операции по размещению средств. В результате активных операций банки получают дебетовые проценты, которые должны быть выше кредитовых процентов, выплачиваемых банком по пассивным операциям. Разница между дебетовыми и кредитовыми процентами (маржа) — одна из важнейших традиционных статей дохода банка (банковская прибыль формируется и за счет комиссионных сборов за банковские услуги).

Основные пассивные операции коммерческого банка — депозитные.

Депозитные операции — это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей — наличными или через банк при помощи чеков, кредитных карточек или аккредитивов.

Другой вид депозитных вкладов — срочные вклады (с определенными сроками погашения). По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их.

Чаще всего на срочные счета помещаются средства целевого назначения, например суммы, предназначенные предпринимателем для покупки оборудования через 6 месяцев.

К пассивным операциям относятся и различные сберегательные операции. Сберегательные депозиты служат для накопления средств клиента, о чем клиенту выдается свидетельство (сберегательная книжка).

К пассивным операциям коммерческого банка можно отнести:

- создание и увеличение собственного капитала за счет отчислений от прибыли;

- эмиссию ценных бумаг и их размещение на открытом рынке;

- депозитные операции;

- межбанковские займы на внутреннем и внешнем рынке (рис. 74).

Среди депозитных операций выделяют следующие группы:

- депозиты до востребования;

- срочные и сберегательные депозиты.

Рис. 74. Привлеченные средства коммерческого банка

Активные операции

Активные операции коммерческого банка — это операции по размещению привлеченных и собственных средств коммерческого банка в целях получения дохода и создания условий для проведения банковских операций.

Активные операции коммерческого банка — это прежде всего кредитные операции, инвестиционные операции, операции поформированию имущества банка, расчетно-кассовые операции, комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.). Все кредитные операции можно сгруппировать следующим образом (рис. 75):

Рис. 75. Классификация кредитных операций

Активные операции банков — это операции по выдаче (размещению) различного рода кредитов.

Наиболее часто встречающимся видом кредита, выдаваемого банками, является краткосрочная ссуда экономическим агентам, обычно для финансирования покупки товарно-материальных ценностей.

Эта ссуда может выдаваться под реальное обеспечение или без него, но в любом случае для ее получения необходимо наличие отчетных финансовых документов, характеризующих финансовое положение заемщика, с тем чтобы банк мог в любой момент оценить вероятность своевременного погашения ссуды.

Основные операции и роль коммерческих банков в рыночной экономике. Создание денег банковским сектором

Операции коммерческих банков, которые продолжают играть роль «рабочих лошадок» в современной банковской системе, можно разделить на три основные группы: пассивные (привлечение средств), активные (размещение средств) и комиссионно-посреднические и доверительные.

Ресурсы банков складываются из собственных, привлеченных и эмитированных средств. Собственные средства (акционерный и резервный капитал и нераспределенная прибыль) составляют около 10% ресурсов современного банка. Основная их часть — привлеченные в форме депозитов средства.

Под депозитами понимаются как срочные, так и бессрочные (счета до востребования) вклады клиентов банка. Вклады до востребования предназначены в основном для текущих расчетов, срочные вклады вносятся на более длительные сроки.

Банк может располагать этими вкладами продолжительное время, увеличив свои доходы от процентов за счет кредитов, выданных под эти вклады.

https://www.youtube.com/watch?v=3NyKp16KBzM

В активных операциях банков основная доля приходится на кредитные операции и операции с ценными бумагами. Выдавая ссуды своим клиентам, коммерческие банки увеличивают денежное предложение, и наоборот, возврат этих ссуд сокращает денежную массу в обращении.

С ссудными операциями связан один из наиболее сложных и мистических аспектов денег и кредита. Это так называемое «мультиплицированное расширение денежного предложения».

Чтобы понять суть этого явления, нам следует ввести новое понятие «обязательные банковские резервы» — это часть банковских активов, хранящихся либо в форме наличных в специальных сейфах банка, либо (большая их часть) в форме депозитов на счетах центрального банка.

Резервы составляют лишь определенный процент банковских вкладов, который устанавливается центральным банком и является обязательным для всех кредитно-финансовых институтов.

Коммерческий банк может выдавать новые ссуды и создавать банковские деньги только в том случае, если у него есть свободные или избыточные резервы, т.е. резервы, превышающие установленную законом минимальную сумму. В этом процессе можно выделить два шага:

- центральный банк принимает решение об ограничении официальных резервов некими рамками;

- банковская система трансформирует избыточные резервы в большее количество банковских денег.

Размер этого увеличения определяется так называемым «мультипликатором денежного предложения», который рассчитывается как величина, обратная норме резервных требований.

Таким образом, если банковская система получает определенную сумму избыточных резервов (например, за счет новых вкладов), она может увеличить предложение денег на величину, равную произведению избыточных резервов на мультипликатор денежного предложения.

Но процесс может идти и в обратном направлении, когда дефицит в резервах приводит к разрушению депозитов и сокращению предложения банковских денег.

Помимо ссудных операций, еще одним видом банковских операций являются банковские услуги. Они включают операции с валютой, платежный оборот, доверительные операции (управление имуществом клиентов по доверенности), размещение и хранение ценных бумаг.

Наряду с вышеназванными традиционными операциями банков в последнее время стали широко использоваться такие банковские услуги,как лизинг и факторинг.

Лизинг — это приобретение банком имущества, например компьютерного оборудования, для сдачи его в аренду пользователям. Это новая форма финансирования, которая дает ряд преимуществ, как лизингодателю, так и лизингополучателю.

Факторинг — это передача компанией управления своей дебиторской задолженностью банку, который берет также обязательство финансировать по мере необходимости при помощи кредита выполнение всех финансовых обязательств данной фирмы.

Факторинг является универсальной системой обслуживания клиентов, включая бухгалтерское, информационное, рекламное, сбытовое, страховое, кредитное и юридическое. Благодаря факторингу значительно ускоряется оборачиваемость средств в расчетах.

Поскольку банки — это чисто коммерческие предприятия, их целью является получение прибыли.

Валовая прибыль состоит из доходов от учетно-ссудных операций, процентов и дивидендов от инвестиций в ценные бумаги, комиссионных от посреднических операций, доходов от внешних операции, прибыли от учредительства и биржевых сделок.

Чистая прибыль банка — это разница между валовой прибылью и всеми затратами по осуществлению банковских операций. Норму банковской прибыли составляет отношение чистой прибыли к собственному капиталу банка.

Роль коммерческих банков в рыночной экономике не ограничивается теми функциями, о которых речь шла выше. Очень часто, когда хотят уточнить роль банков в экономике, говорят, что они выполняют функцию посредника в сфере спроса и предложения капиталов, особенно краткосрочных.

В таком случае их роль должна заключаться в предоставлении фирмам средств, привлеченных на депозиты. В действительности, роль банков лучше характеризует выражение «банковская индустрия», поскольку она намного важнее, чем у обычных посредников.

К их основной деятельности относится эмиссия платежных средств.

В задачу банков входит выпуск денег тремя способами, которые различаются эквивалентами новых денежных знаков: это требования к экономике, к государственному казначейству и иностранной валюте:

- что касается кредитования экономики, то банки предоставляют платежные средства в форме кратко-, средне- и долгосрочных кредитов;

- в том случае, когда банки осуществляют подписку на государственные ценные бумаги, они превращают платежные требования к государственному казначейству в платежные средства;

- покупая иностранную валюту, банки тем самым превращают платежные требования на заграницу в платежные средства для внутреннего обращения.

Основные банковские операции:

К банковским операциям относятся:

- привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

- размещение указанных в п. 1 ч. I настоящей статьи привлеченных средств от своего имени и за свой счет;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассация денежных средств, векселей, платежных и расчетных документов, кассовое обслуживание физических и юридических лиц;

- купля-продажа иностранной валюты в наличной и безналичной формах;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

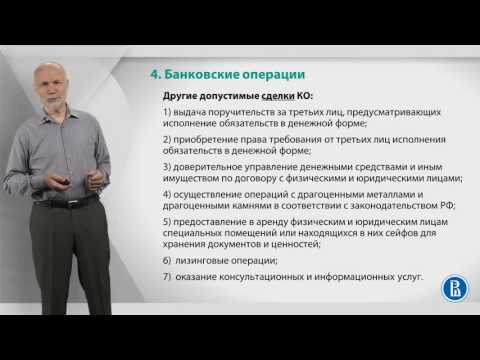

Кредитная организация помимо перечисленных банковских операций вправе осуществлять следующие сделки:

- выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

- доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание консультационных и информационных услуг.

Кредитная организация вправе осуществлять иные сделки в соответствии с законодательством Российской Федерации.

https://www.youtube.com/watch?v=wRWe8Gi7c-c

Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России — и в иностранной валюте. Правила осуществления банковских операций, в том числе правила их материально-технического обеспечения, устанавливаются Банком России в соответствии с федеральными законами.

Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

🔥 Видео

Курс лекций по банковской системе. Лекция 4: Банковские операцииСкачать

Активные и пассивные операции банков. Дистанционное обучение.Скачать

АКТИВНЫЕ, ПАССИВНЫЕ И АКТИВНО-ПАССИВНЫЕ СЧЕТА. УРОК 3. Бухучет для начинающихСкачать

Активные и пассивные операции коммерческих банковСкачать

Как запомнить пассивные и активные операции банков для ЕГЭ #обществознание #егэ2023 #егэСкачать

Дебет и кредит простыми словамиСкачать

Финансовые институты. Банковская система | Подготовка к ЕГЭ по ОбществознаниюСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Органы управления и функции ЦБ РФ (#18)Скачать

Что такое актив и пассив? Как научиться определять активы и пассивы на примерах за семь минут.Скачать

Урок 4. Весь бухгалтерский учёт на примере одной задачиСкачать

6. Активные, Пассивные и А/П счета.Скачать

Активный и пассивный счет в бухгалтерии. В чем разницаСкачать

Активные операции КБ. НачалоСкачать

Операции коммерческих банков.Скачать

Бухгалтерский учет в коммерческих банках.Скачать

Активно пассивные счетаСкачать

Банковские операции: активные, пассивные и посреднические — знаем, что это такое

Банковские операции: активные, пассивные и посреднические — знаем, что это такое Операции коммерческих банков

Операции коммерческих банков Активные и пассивные операции коммерческого банка

Активные и пассивные операции коммерческого банка